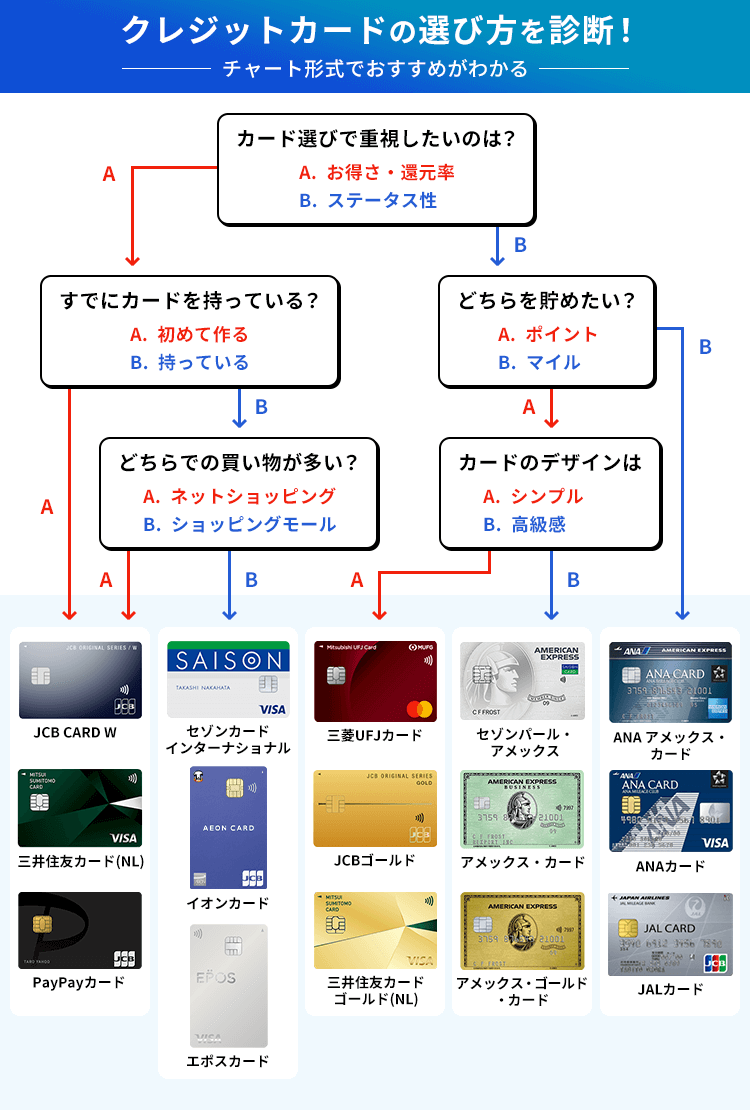

クレジットカードには様々な選択肢があり、これからカードを作る人はどこがいいのか迷ってしまいます。

2024年最新の人気クレカは、種類によって新規入会のキャンペーンや付帯サービスが豊富なため、自分に合った使いやすいカードを選ぶのがおすすめ。

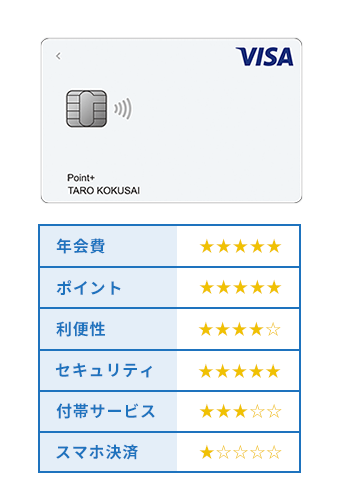

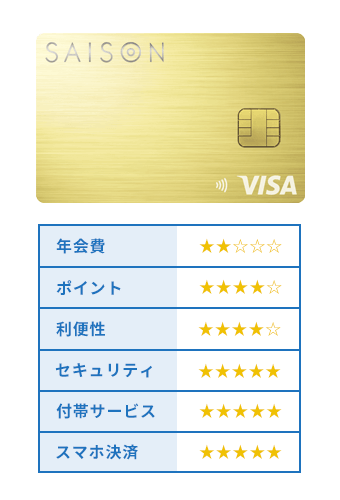

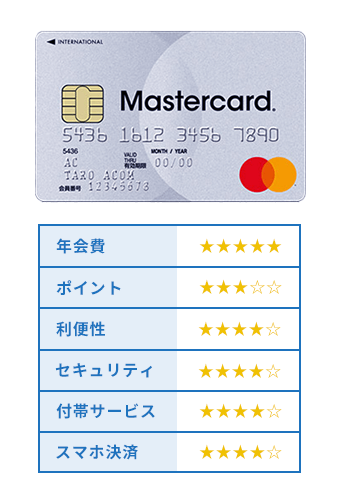

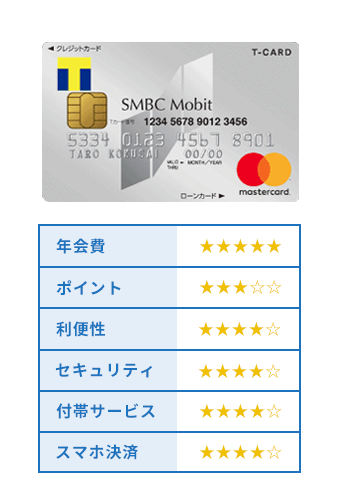

カード選びで迷っている人は、年会費・ポイント還元率・お得になるお店・優待サービスの何がいいのかを比較して、利用シーンをイメージできるカードを作るのが重要です。

当サイトでは数あるクレジットカードの中から、厳選した人気の48枚を紹介。

クレジットカードのおすすめを比較した、ランキングも参考にして選びましょう。

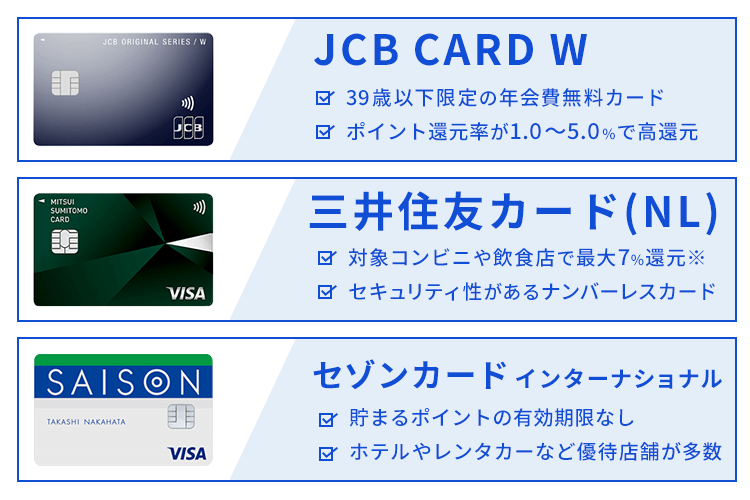

- 1位:JCB CARD W

- 2位:三井住友カード(NL)

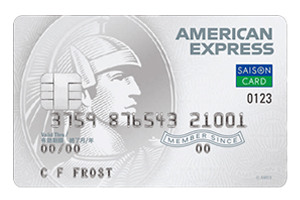

- 3位:セゾンパール・アメリカン・エキスプレス・カード

- 4位:セゾンカードインターナショナル

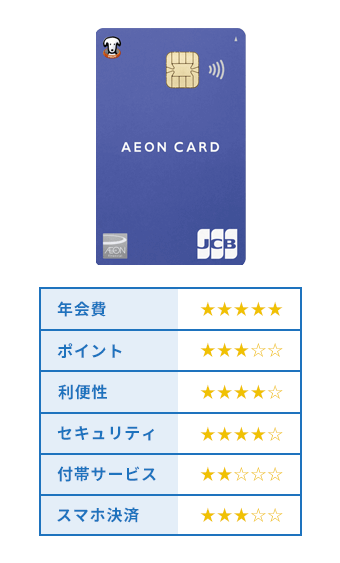

- 5位:イオンカード

- 6位:PayPayカード

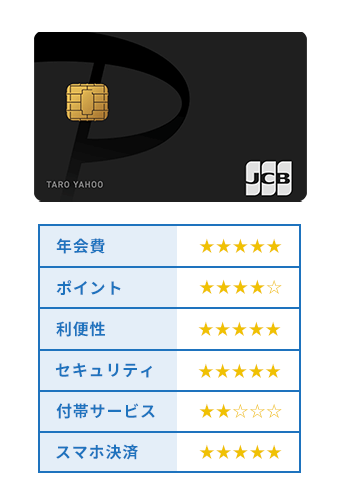

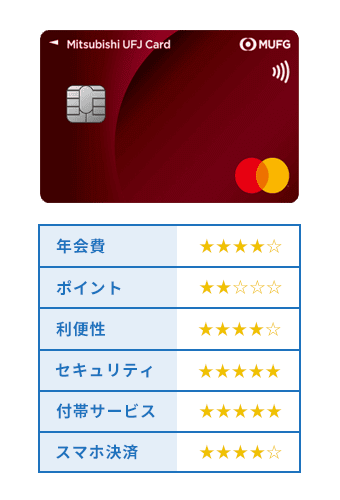

- 7位:三菱UFJカード

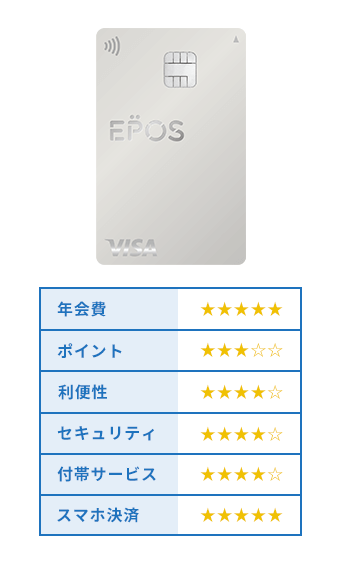

- 8位:エポスカード

- 9位:ライフカード

- 10位:JCBカード S

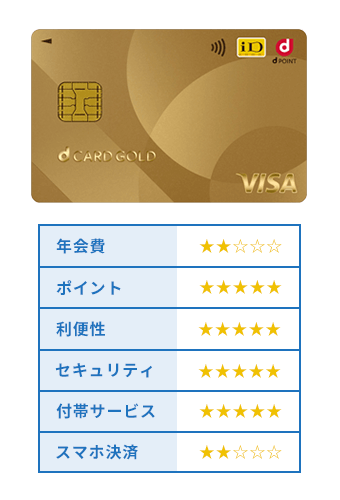

- 11位:JCBゴールド

- 12位:JCB CARD W plus L

- 13位:三井住友カード ゴールド(NL)

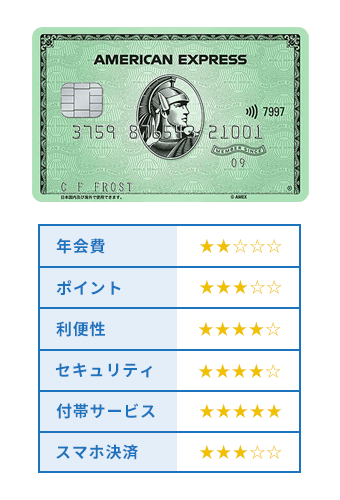

- 14位:アメリカン・エキスプレス・グリーン・カード

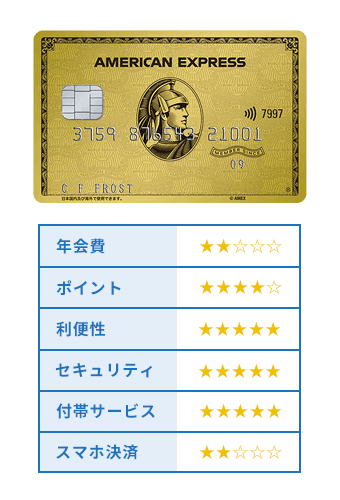

- 15位:アメリカン・エキスプレス®・ゴールド・プリファード・カード

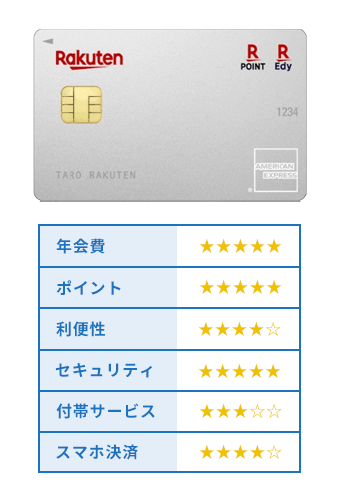

- 16位:楽天カード

- 17位:三井住友カード プラチナプリファード

- 18位:プロミスVisaカード

- 19位:Olive フレキシブルペイ

- 20位:リクルートカード

※ ランキングのクレジットカードは年会費・還元率・入会キャンペーンや特典の有無、当サイトからの申込者数の多さ等より客観的に判断しています。

自分にどのクレジットカードがおすすめなのかを決める際には、いくつかの基準を重視すると失敗しづらくなります。

- 還元率が高いカードでポイントを効率よく貯められるか

- よく利用するコンビニや飲食チェーンでのポイント優待があるか

- 新規入会キャンペーンが充実したお得なクレジットカードか

- 最新のナンバーレスのデザインでカード番号を盗み見されづらいか

この記事ではそれぞれの特徴を順に比較して、特に人気なクレジットカードを紹介していきます。

※ 本記事はプロモーションを含みます。

クレジットカードおすすめランキングを紹介!人気でお得な48枚を比較【2024年最新】

おすすめのクレジットカードの中でも、人気が高い48枚をランキング形式で比較して紹介します。

各カードの特徴やお得な優待が充実しているかなど、クレジットカードを選ぶ際の基準を元にして、比較表を作成しました。

初めてクレカを作る初心者の人でも、使いやすく実際に発行した人からの評価も高い人気カードを紹介していきます。

| カード名 | 申し込み | 入会特典 | 年会費(税込) | ポイント 還元率 |

主な優待店舗 | 国際 ブランド |

ETCカード | Apple Pay対応 | Google Pay対応 |

|---|---|---|---|---|---|---|---|---|---|

JCB JCBCARD W |

ー | 永年無料 | 1.0%~10.5%※10 | ・セブン‐イレブン ・スターバックス ・Amazon.co.jp ・メルカリ ・apollostation |

JCB | 無料 | ◯ | ◯ | |

三井住友カード(NL) 三井住友カード(NL) |

新規入会&利用でもれなく最大5,000円相当プレゼント!※1 | 永年無料 | 0.5~7% | ・セブン‐イレブン ・ローソン ・マクドナルド ・サイゼリヤ |

Visa Mastercard® |

550円(税込)※2 | ◯ | ◯ | |

セゾンパール・アメックス セゾンパール・アメックス |

新規入会&条件達成で最大8,000円相当をプレゼント! | 初年度無料 翌年以降も年1回以上の利用で無料※5 |

0.5%〜2.0% | ・星野リゾート リゾナーレ ・U-NEXT ・ニッポンレンタカー ・魚民、白木屋、笑笑 |

American Express | 無料 | ◯ | ◯ | |

セゾンカード セゾンカード |

ー | 永年無料 | 0.5% | ・星野リゾート リゾナーレ ・U-NEXT ・ニッポンレンタカー ・魚民、白木屋、笑笑 |

Visa Mastercard JCB |

無料 | ◯ | ◯ | |

|

|

新規入会・利用、イオンウォレット登録で抽選で最大5,000WAON POINTを進呈! | 永年無料 | 0.5% | ・イオングループ各店 | Visa Mastercard JCB |

無料 | ◯ | ◯ | |

PayPayカード PayPayカード |

ー | 永年無料 | 最大1.5%〜※9 | ・Yahoo!ショッピング | Visa Mastercard JCB |

550円/年(税込) | ◯ | ✕ | |

三菱UFJカード 三菱UFJカード |

新規入会で最大19%のグローバルポイントをプレゼント!※11 | 初年度無料 翌年以降も年1回以上の利用で無料※3 |

0.5% | ・セブン-イレブン ・ローソン |

Visa Mastercard JCB American Express |

無料※4 | ◯ | ◯ | |

|

|

エポスカードWeb入会限定!2,000円相当プレゼント | 永年無料 | 0.5% | ・マルイ ・魚民、白木屋、笑笑 ・ビッグエコー ・EARTH |

Visa | 無料 | ◯ | ◯ | |

ライフカード ライフカード |

新規入会と条件達成で最大15,000円分をプレゼント! | 永年無料 | 0.3%〜 | ・サカイ引越センター ・楽天市場 ・Yahoo!ショッピング |

Visa Mastercard JCB |

無料 | ◯ | ◯ | |

楽天カード 楽天カード |

新規入会と利用で10,000ポイントプレゼント! | 永年無料 | 1.0%〜 | ・楽天市場 | Visa Mastercard JCB American Express |

550円/年(税込) | ◯ | ◯ | |

三井住友カード ゴールド(NL) 三井住友カード ゴールド(NL) |

年間100万円の利用で年会費無料&10,000ポイント進呈! 年間100万円の利用で毎年10,000ポイントを還元※6 |

5,500円(税込)※6 ※7 | 0.5~7.0% | ・セブン‐イレブン ・ローソン ・マクドナルド ・サイゼリヤ |

Visa Mastercard® |

無料 | ◯ | ◯ | |

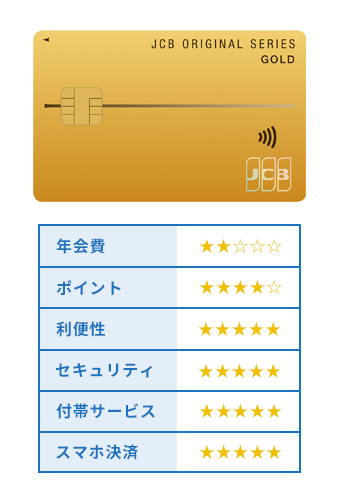

JCBゴールド JCBゴールド |

9/30(月)まで!新規入会&条件達成で合計最大30,000円キャッシュバック! | 初年度無料※8 | 0.5%~10.0%※10 | ・セブン-イレブン ・スターバックス ・Amazon.co.jp ・メルカリ ・apollostation |

JCB | 無料 | ◯ | ◯ |

※1 新規入会で1,000円相当のVポイント+ご利用の10%最大5,000円相当のVポイント

※2 初年度無料、前年度に一度でもETC利用の請求があった人は年会費が無料です

※3 通常年会費:1,375円(税込)

※4 発行手数料:1,100円(税込)

※5 通常年会費:1,100円(税込)

※6 年間100万円のご利用で翌年以降の年会費永年無料

※7 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※8 通常年会費:11,000円(税込)

※9 利用金額200円(税込)ごとに、PayPayポイント1%が付与されます。

※10 ポイント還元率の上限は、JCB PREMOへ交換した場合です。

※11 最大19%相当ポイント還元は2024年2月1日(木)~2024年7月31日(水)の利用が対象。

※11 2024年8月1日(木)以降も最大15%ポイント還元は継続いたします。

2023年に調査された、日本国内のクレジットカード発行枚数の総数は3億860万枚※。成人1人あたり2.9枚のカードを持っている計算になります。

参照元:一般社団法人日本クレジット協会

利用者数の増加に合わせて、各カード会社から様々な特徴を持ったカードが発行されています。

その中からおすすめのクレジットカードを選ぶためには、利用する店舗での優待があるかが重要。

普段楽天市場でしかネットショッピングをしない人が、Amazonでお得なカードを発行しても、メリットを活かしきれません。

「コンビニを利用する機会が多い人は、三井住友カード(NL)を選ぶ」といったように、どの場面でお得なるのかを考えると、よりクレジットカードを使いこなせます。

どれを選べばいいのか迷う人は、以下の特におすすめなクレジットカードの3枚から選びましょう。

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

中でも初めてカードを持つ人からも人気なのは、年会費無料でポイントの高還元や優待店舗といったメリットが充実しているカードです。

当サイトのコンテンツポリシーおよびアンケート調査概要に基づいたリサーチとユーザー調査を元に厳選した、おすすめのクレジットカードを詳しく紹介していきます。

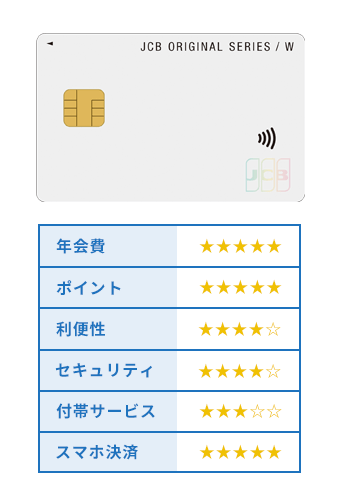

JCB CARD Wはどこでもポイント2倍以上で貯まりやすいカード

| 公式サイト | https://www.jcb.co.jp/ordercard/kojin_card/os_card_w2.html |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | JCB |

| 発行日数 | 最短3営業日 |

| ポイント還元率 | 1.0%〜10.5% ※ポイントの還元率上限は、JCB PREMOへ交換した場合。 |

| 電子マネー | QUICPay iD 楽天Edy nanaco 交通系IC |

| スマホ決済 | Apple Pay GooglePay |

- JCB一般カードよりもOki Dokiポイントが2倍貯まる

- 39歳までに申し込めば40歳以上も年会費無料で持てる

- 片面ナンバーレスカードだからセキュリティ面も安心

JCB CARD Wは年会費無料で発行できる、おすすめのクレジットカードです。

39歳までに発行していれば40歳以降も同条件で持ち続けられるため、20〜30代の若者向けとして人気なカード。

国際ブランドはJCBを検討している人は、40歳の誕生日を迎えるまでであれば申し込み可能です。

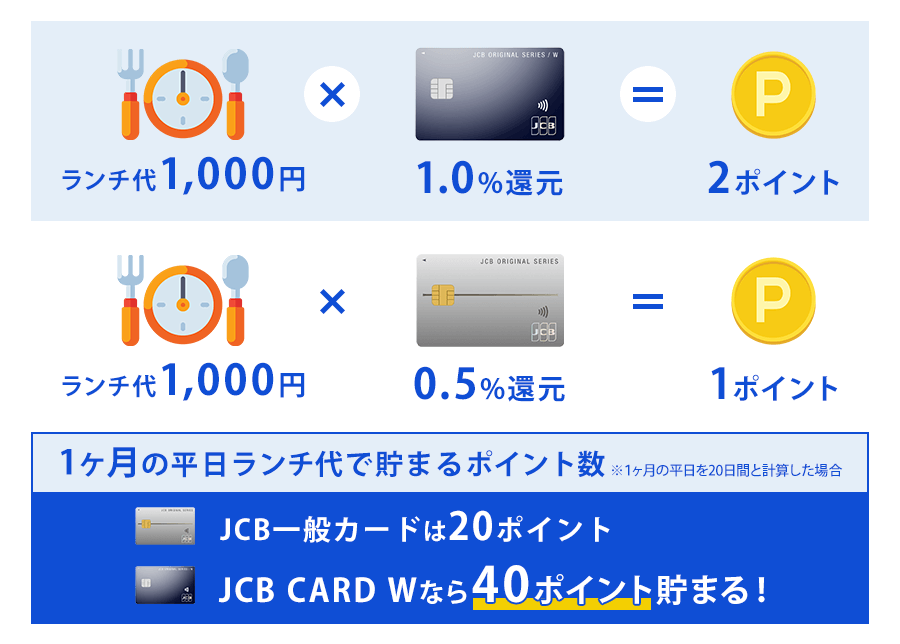

JCB CARD WはJCB一般カードに比べるとポイントが2倍になる

JCB CARD WのポイントはJCB一般カードに比べて、いつでも2倍のポイントが付与されます。

他のJCBカードを比較した表を見ると、JCB CARD Wのみ還元率が1.0%以上と高くなっているのがわかります。

| カード名 | ポイント還元率 | 年会費(税込) | 申し込み |

|---|---|---|---|

JCBCARD W JCBCARD W |

1.0%〜10.5%※ | 永年無料 | |

JCBゴールド JCBゴールド |

0.5%~10.0%※ | 11,000円※初年度無料 | |

JCBプラチナ |

0.5%~10.0%※ | 27,500円 |

※ポイントの還元率上限は、JCB PREMOへ交換した場合。

通常のポイント還元率が1.0%のため、意識してポイントを貯めようとしなくても勝手に貯まるような感覚です。

例えば平日のランチ代1,000円をJCB CARD Wで支払うと、1ヶ月で40ポイント※貯まります。

※平日を20日間と計算した場合。

セブン−イレブンやスターバックスで使うとさらにポイントが優遇

JCBが直接発行するクレジットカードを持っている人のみが利用できる、人気な優待サービス『JCB ORIGINAL SERIES(JCBオリジナルシリーズ)』。

セブン−イレブンやスターバックスといった対象店舗を利用すれば、さらにポイントアップが目指せます。

JCBオリジナルシリーズ対象店舗の一例

| ジャンル | 対象店舗 | ポイント倍率 |

|---|---|---|

| コンビニ | セブン-イレブン | 3倍※1 |

| スーパー | 成城石井 | 2倍 |

| ドラッグストア | ウエルシア | 2倍 |

| カフェ | スターバックス | 10倍 |

| カフェ | コメダ珈琲店 | 2倍 |

| 飲食チェーン | ドミノ・ピザ | 2倍 |

| 飲食チェーン | くら寿司 | 5倍 |

| 家電量販店 | ビックカメラ | 2倍 |

| 家電量販店 | コジマ | 2倍 |

| ショッピングサイト | Amazon | 4倍 |

| ショッピングサイト | メルカリ | 2倍 |

| レンタカー | ニッポンレンタカー | 6倍※2 |

| レンタカー | オリックスレンタカー | 6倍 |

| 駐車場 | タイムズパーキング | 2倍 |

| ファッション | 洋服の青山 | 5倍 |

| ファッション | AOKI | 5倍 |

| レジャー施設 | ナガシマリゾート | 2倍 |

※1 2023年4月3日(月)より、セブン-イレブン店舗でのポイントアップには、JCBオリジナルシリーズサイトでの事前登録が必要となります。

※2 2023年5月16日(火)より、ポイント倍率が3倍から6倍へ変更されました。

セブン−イレブンは3倍、スターバックスなら10倍までポイントが獲得可能で、普段から利用するチェーン店でお得になるクレジットカードです。

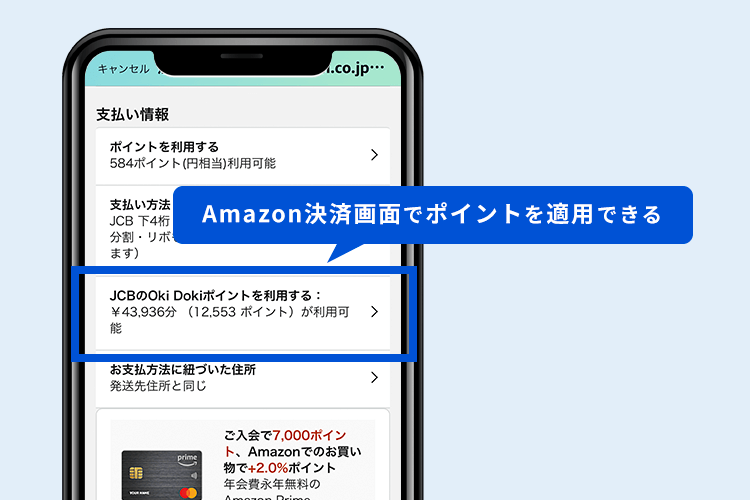

貯めたポイントは交換不要でAmazonでの買い物に使える

JCB CARD Wで貯めたOki Dokiポイントは、交換不要で1ポイント=3.5円としてAmazonの買い物に利用可能。

JCBオリジナルシリーズの優待も受けられるので、Amazonでの買い物で貯まるポイントが4倍にアップ。

自分が利用しているJCBカードを登録しておけば、Amaazon決済画面から直接貯めたポイントを使えるのが便利です。

JCB CARD Wの利用でお得に商品を購入できるため、普段からAmazonを利用する人におすすめのクレジットカードです。

年会費無料で最大2,000万円の海外旅行保険が付帯

JCB CARD Wは年会費が無料にも関わらず、海外旅行傷害保険が最大2,000万円付帯されます。

海外旅行代金をJCB CARD Wで支払うと、万が一のトラブルやケガの際に補償を受けられる可能性があります。

また手厚くしたい保険にだけ上乗せできる『新・海外旅行保険【off!(オフ)】』を利用すれば、海外での治療費がさらに補償されます。

Oki Dokiランドでネットショッピングもお得

Oki Dokiランドは、会員専用Webサービス「MyJCB」に登録していると利用できるポイントサービスサイトです。

Oki Dokiランドを経由してネットショッピングをするだけで、ポイント優待が受けられます。

もともとポイントが貯まりやすいJCB CARD Wでも、さらにお得になる利用先の例は以下の通り。

| ショッピングサイト | ジャンル | 利用額1,000円あたりのポイント |

|---|---|---|

| ふるさとプレミアム | ふるさと納税 | 9ポイント |

| 大丸松坂屋オンラインストア | 百貨店の通販サイト | 9ポイント |

| Agoda.com | ホテル予約 | 7ポイント |

| Qoo10 | 通販サイト | 3ポイント |

ふるさと納税や旅行予約などの大きな出費も、Oki Dokiランドを経由してカード決済するだけでどんどんポイントが貯まりお得です。

中には最大で通常の20倍(利用額1,000円あたり20ポイント)が付与されるショップも。

JCB CARD Wの利用でポイント還元が最大20倍になるショップは、以下の通り。

- キングソフトオンラインショップ

- ダイレクトテレショップ

- トレンドマイクロ・オンラインショップ

- ノートンストア

- マカフィーストア

通常の利用より大幅にポイント獲得できるサイトが多く、もちろん訪問先サイトのポイントも二重取り可能です。

特にインターネット関係や、セキュリティソフトを購入できるショップはポイント還元率20倍の対象が多いです。

パソコンを買い替えるときや、セキュリティソフトを見直すときは一度覗いてみましょう。

ネットショッピングをするときは、Oki Dokiランドをチェックして対象店舗かを確認しましょう。

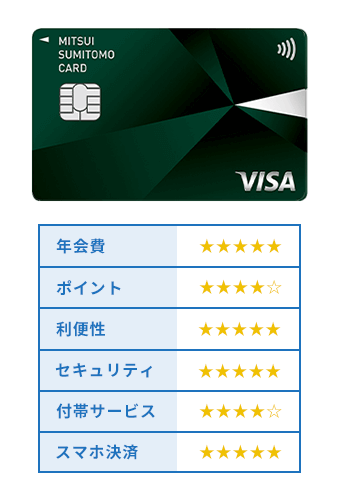

三井住友カード(NL)は最大7%還元になる店舗が多数!対象コンビニや飲食店での買い物がお得

| 公式サイト | https://www.smbc-card.com/nyukai/card/numberless.jsp |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa Mastercard® |

| 発行日数 | 最短10秒 ※即時発行ができない場合があります。 |

| ポイント還元率 | 0.5~7%※ |

| 電子マネー | iD(専用) WAON PiTaPa |

| スマホ決済 | Apple Pay GooglePay |

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元※

- 家族登録をすればさらに最大+5%になる

- 学生ポイントは対象のサブスク利用で最大ポイント10%※3

三井住友カード(NL)は年会費が永年無料なため、学生や主婦にもおすすめのクレジットカードです。

またナンバーレスのプラスチックカードを採用しており、三井住友カード(NL)本体からカード番号を盗み撮りできないのが特徴。

カード本体のセキュリティ性が高く、クレジットカード情報をアプリで一括管理できるのも便利です。

新デザインの三井住友カード(NL)オーロラデザインも、他のクレジットカードにはないパステルカラーの券面で人気を集めています。

より可愛いスタイリッシュなカードを求める人にもおすすめできるクレジットカードです。

対象のコンビニ・飲食店でポイント還元率が最大7%

三井住友カード(NL)がおすすめな理由は、セブン-イレブン、ミニストップ、ローソン、マクドナルドなどの対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元※になること。

タッチ決済のカード利用で7%還元される条件は、以下のとおりです。

| 条件 | ポイント還元率 |

|---|---|

| 通常 | 0.5% |

| タッチ決済 | +6.5% |

| 合計 | 最大+7% |

注意しておきたい点は、クレジットカードを差し込んで支払いをするのではなく、Visaのタッチ決済・Mastercard®タッチ決済で支払うこと。

iDや通常のカード差し込みの決済だと、最大7%のポイント還元を受けられないため注意してください。

最大7%のボーナスポイント対象のコンビニと飲食店は、以下のとおりです。

- セイコーマート

- セブン-イレブン

- ポプラ

- ミニストップ

- ローソン

- マクドナルド

- モスバーガー

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ店舗※1

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司

※ 商業施設内にある店舗などの一部店舗では、ポイント加算の対象外になる場合があります。

※1 ステーキガスト・から好し・むさしの森珈琲・藍屋・グラッチェガーデンズ・魚屋路・chawan・La Ohana・とんから亭・ゆめあん食堂・桃菜・八郎そば・三〇三も対象となっています。

さらに家族ポイントで最大5%へアップするには、本会員で二親等以内の続柄の家族が5人以上必要。

三井住友カード(NL)会員の家族1人登録で、1%ずつもらえるポイントがアップするためお得です。

家族で利用して少しでも多くのポイントを貯めたい方に、おすすめのクレジットカードです。

学生限定!対象サービス利用でポイント還元率アップ

三井住友カードが発行するクレジットカードを持っている学生であれば、対象のサブスク・携帯料金・QRコード決済の利用金額200円につき、ポイントがさらに還元されます。

学生限定で還元されるポイントは、以下のとおりです。

| 対象 | 還元率 | 対象サービス |

|---|---|---|

| サブスク | 最大+10%還元 | Hulu / U-NEXT / LINE MUSICなど |

| 携帯料金 | 最大+2%還元 | UQ mobile / docomo / ahamo など |

| QRコード決済 | 最大+3% | LINE Pay |

例えばサブスクで月1,400円、携帯料金で月4,000円、QRコード決済で月2,000円利用した場合、毎月280ポイントを貯められます。

他にも三井住友カード(NL)で分割払いを利用すると、手数料が全額ポイントとして還元されます。

初めてカード発行する学生にもおすすめのクレジットカードです。

※ 学生ポイントの対象は三井住友カード(NL)を本会員として所持しており、職業を「学生」としている人に対象なります。対象の期間は、卒業予定年の12月末日までです。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

事前エントリーでポイント還元アップとキャッシュバックの特典がもらえる

三井住友カード(NL)を発行すると、有効期間中に利用したいお店を事前エントリーしてのカード利用で、ポイントアップまたはキャッシュバックが受けられる「ココイコ!」も活用できます。

「ココイコ!」では、+ 1.5%のポイント還元も可能です。

「ココイコ!」対象店舗の一部

| 対象店舗 | 還元率 |

|---|---|

| 高島屋 | +1.0% |

| 東武百貨店 | +1.0% |

| 京王百貨店 | +0.5% |

| ビックカメラ | +0.5% |

| ジョーシン | +0.5% |

| ミズノ 直営店 | +0.5% |

| びっくりドンキー | +0.5% |

| かっぱ寿司 | +0.5% |

| ステーキ宮 | +0.5% |

| 洋服の青山 | +1.5% |

| AOKI | +1.5% |

対象店舗にはスーツを購入できるAOKIや、新生活のための家電を購入できるビックカメラもあり、新社会人でクレジットカードを作りたい人にもおすすめです。

また毎週金曜日には全てのお店対象で、還元率がさらに1.0%アップします。

ネットでの買い物だけでなく、飲食店やチェーン店でお得かも重視したい人におすすめのクレジットカードです。

『選べる無料保険』で自分に必要な保険を選べる

三井住友カードの付帯保険は、自分に合った保障内容を選べるのがメリットです。

クレジットカードの付帯保険といえば、旅行傷害保険が一般的。

しかし旅行に行かない人にとっては使い所が少なく、もったいなく感じます。

三井住友カード(NL)にはじめから付帯している保険は旅行傷害保険ですが、無料で他の保障プランへ変更可能です。

旅行保険に変えて選べるプラン一覧

| プラン | 内容 |

|---|---|

| ゴルフ安心プラン(ゴルファー保険) | ゴルフに関する賠償事故、ゴルフ用品の盗難、ゴルフクラブの破損などを補償 |

| 弁護士安心プラン(弁護士保険) | 傷害、物損被害にあったときの法律相談・弁護士費用などを補償 |

| スマホ安心プラン(動産総合保険) | スマートフォンの破損・故障・盗難を補償 |

| 日常生活安心プラン(個人賠償責任保険) | 日常生活で他人にケガをさせたり、他人のモノを壊したりしたときの損害賠償を補償 |

| ケガ安心プラン(入院保険・交通事故限定) | 交通事故によりケガをしたときの、入院や手術費用を補償 |

| 持ち物安心プラン(携帯品損害保険) | 所持品が盗難・破損・火災などの被害あった際に補償 |

特にスマホ安心プランやケガ安心プランは、日常生活で役に立つプランです。

旅行の余裕がない20代や、仕事が忙しくてなかなか出かける時間を取れない人は、プランを変更するのがおすすめです。

年会費無料のカードでありながら、日常生活に安心をプラスできる充実のラインナップです。

セゾンパール・アメリカン・エキスプレス・カードはQUICPayで支払いすると還元率2.0%

| 公式サイト | https://www.saisoncard.co.jp/amextop/pearl-pro/ |

|---|---|

| 年会費 | 初年度無料※ |

| 国際ブランド | American Express |

| 発行日数 | 最短5分 |

| ポイント還元率 | 0.5% |

| 電子マネー | QUICPay iD 交通系IC |

| スマホ決済 | Apple Pay Google Pay |

※ 通常年会費1,100円(税込)年1回1円以上の利用があれば翌年度の年会費が無料

- 年会費無料で発行できるアメリカン・エキスプレスのおすすめカード

- QUICPayへの登録でポイント還元率が2%でお得

- セゾンカードとアメックスの2つの優待が使える

セゾンパール・アメリカン・エキスプレスはステータス性の高いアメックスカードを、年会費が無料で持てるおすすめカードです。

初年度は無料ですが、2年目以降は1年間に1円でも利用すれば年会費がなしになるため、実質無料で持ち続けられます。

1年に1度だけ利用するだけなので、あまりクレジットカードを使う頻度がない人でも、少額の買い物に利用するだけで年会費無料で気軽に持てます。

ステータス性とお得さを、両立させたい人から人気なクレジットカードです。

ナンバーレスのデジタルカードとプラスチックカードからどちらかを選べる

セゾンパール・アメリカン・エキスプレスは申し込む際に、デジタルカードもしくはプラスチックカードのどちらかを選べます。

デジタルカードの場合はアプリ上でクレジットカード番号などの情報を確認でき、後日自宅にナンバーレスカードが届きます。

セゾンパール・アメリカン・エキスプレスのデジタルカードとプラスチックカードの特徴は、以下のとおり。

| カード名 |  |

|

|---|---|---|

| 特徴 |

|

|

プラスチックカードを選択すると、家族は年会費無料でセゾンパール・アメリカン・エキスプレスが使い続けられる点が人気です。

QUICPayの決済でポイント還元率が2%にアップする

セゾンパール・アメリカン・エキスプレスカードは、QUICPayで決済するとポイント還元率が2%にアップするお得なクレジットカードです。

QUICPayの使えるお店を確認すると全国205万箇所以上あり、ほとんどのお店で利用できるため使い勝手も抜群。

例えば毎月スーパーで3万円の買い物をする場合であれば、QUICPayなら450ポイント多く貯まります。

普段からキャッシュレス決済で、財布をあまり持ち歩かない人にもおすすめのクレジットカードです。

セゾンパールのトク買は月額330円(税込)で会員向け特典が利用し放題

セゾンパール・アメリカン・エキスプレス会員になると、約140万の特典が利用できるサービス『トク買』へ入会できます。

「トク買」は月額330円(税込)がかかりますが、人気の宿泊施設・グルメ・レジャー・エンタメで割引特典が受けられます。

例えば映画のチケットをいつでも1,300円で購入できたり、割引価格で人気のホテルや宿への宿泊も可能です。

トク買の割引例

| 施設名 | 割引価格(税込) |

|---|---|

| 109シネマズ 映画鑑賞券 | 2,000円 → 1,400円 |

| コナミスポーツクラブ | 880〜2,860円/回 |

| タイムズカーレンタル | 10〜40%オフ |

| 八景島シーパラダイス | 5,600円 → 4,800円 |

| てもみんグループ 利用チケット1枚 | 1,100円 → 800円 |

自分が「トク買」の会員であれば、家族や友達も割引価格で一緒に利用できるでおすすめです。

アメリカン・エキスプレス・コネクトの限定特典が使える

セゾンパール・アメリカン・エキスプレス・カードは、実質無料でアメリカン・エキスプレス・コネクトの特典が利用可能。

通常のアメックスプロパーカードなら、最低でも13,200円(税込)の年会費を支払わないと受けられない優待を、実質年会費無料で使えるのがおすすめな理由です。

アメックスのクレジットカードは優待の充実度もメリットの1つで、多くの店舗でお得なキャッシュバックを受けられます。

提携があるゴルフ場で15%オフなど、大人のビジネスパーソンが利用する機会の多い優待が充実。

ポイントバックではなく、直接的なキャッシュバックや割引のため、クレジットカードを持っているだけですぐに優待の恩恵を受けられるメリットがあります。

セゾンカードインターナショナルはポイントの有効期限がないから長期間貯められる

| 公式サイト | https://www.saisoncard.co.jp/creditcard/lineup/001/ |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa Mastercard JCB |

| 発行日数 | 最短5分 |

| ポイント還元率 | 0.5% |

| 電子マネー | QUICPay iD 交通系IC |

| スマホ決済 | Apple Pay Google Pay |

- ポイントの有効期限がないクレジットカード

- 最短5分でナンバーレスのデジタル発行が可能

- 国際ブランドをVisaにすればタッチ決済ができる

セゾンカードインターナショナルはポイントの有効期限がないので、ポイントを失効させてしまう心配がないクレジットカードです。

長期間ポイントを貯められるため、高額商品との交換ができます。

ポイントの有効期限は2年にしているカード会社が多いため、2年間だけだと交換したい商品があってもポイントが貯まる前に失効してしまうことが多いです。

失効を防ぐために、所有しているポイント内で交換できるものを選ぶケースも少なくありません。

せっかくコツコツ貯めたポイントなので、有効的に使うためにも有効期限がないクレジットカードを選んで、ポイントを貯めていきましょう。

セゾンカードインターナショナルは最短5分でデジタル発行が可能

セゾンカードインターナショナルの作り方は、通常のスタンダードカードとアプリ上のデジタルカードのどちらかを選ぶ方式です。

デジタルカードを選ぶと、公式アプリ『セゾンPortal』上へ最短5分でのデジタル発行が可能。

すぐにネット通販やスマホ決済が可能な店舗で利用できるため、その日のうちからポイントを貯められるため便利です。

後日プラスチックのカードも届くため、実店舗でも決済が可能。

特にこだわりがなければ、『デジタルカード』で発行するのがおすすめです。

セゾンポイントモール経由で最大30倍の永久不滅ポイントが貯まる

永久不滅ポイントが貯まるセゾンポイントモール経由で買い物をすると、ポイントが貯まりやすくなります。

最大30倍の永久不滅ポイントを貯められるので、ネットショッピングをする際に活用しましょう。

セゾンポイントモールにあるショップの一部は、以下のとおりです。

| ショップ | ポイント倍率 |

|---|---|

| Amazon | 最大9倍 |

| 楽天市場 | 最大2倍 |

| ヤフーショッピング | 最大2倍 |

| ユニクロオンラインストア | 最大2倍 |

| Apple公式サイト | 最大2倍 |

| 西松屋オンラインストア | 最大2倍 |

| JTB【国内旅行】 | 最大3倍 |

| エクスペディア | 最大6倍 |

| じゃらんnet | 最大3倍 |

| おうちでイオン イオンネットスーパー | 最大2倍 |

例えばセゾンポイントモール経由で最大9倍になるAmazonを利用した場合、1万円の買い物で450ポイント貯まります。

ネットショッピングだけでなくゲームやレシート撮影、広告を見て永久不滅ポイントを貯める方法もあります。

優待店舗でポイントや割引の特典が受けられる

セゾンカードインターナショナル会員であれば、『優待のあるお店』でお得な割引やポイントがもらえます。

外出先で使える割引が豊富なので、出かける前にチェックするのがおすすめ。

『優待のあるお店』で確認できるお得な情報の一部は、以下のとおりです。

| ショップ | ポイント倍率 |

|---|---|

| WILLER EXPRESSの高速バス予約 | 高速バス予約500円OFFクーポン |

| さがみ湖リゾートプレジャーフォレスト | フリーパス(入園料+乗り物乗り放題) 大人:4,500円→4,400円 |

| 24/7Online Fitness | 初月・翌月の2ヵ月無料! さらに3ヵ月以降ずっと月会費割引 |

| ホテル ザ セレスティン東京芝 | 5%OFF |

| オリックスレンタカー | 基本料金最大15%オフ |

| Hulu | 1ヶ月トライアル |

| ビックカメラ | 2%ポイントアップ |

※2024年3月時点

他にもリゾート・レジャー施設で使えるお得なクーポン、チケットも利用できます。

クレジットカードの優待を最大限に活かして、お得に利用できる店舗を増やしたい人におすすめです。

全国各地やオンライン上に様々なジャンルの優待があるため、誰でも優待を受けられるのが特徴。

SHEINや極楽湯など、20代~30代でもよく利用するチェーン店での優待も豊富です。

イオンカードセレクトはイオン系列で買い物するといつでもポイント2倍

| 公式サイト | https://www.aeon.co.jp/campaign/lp/aeoncardwaon/ |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa Mastercard JCB |

| 発行日数 | 最短即日 |

| ポイント還元率 | 0.5% |

| 電子マネー | iD WAON |

| スマホ決済 | Apple Pay |

- イオン系列のお店で利用するといつでもポイント2倍

- 電子マネーWAONのオートチャージに登録するとWAONポイントがダブルで貯まる

- 毎月20日と30日はイオングループの対象店舗での買い物が5%OFF

イオンカードセレクトは、キャッシュカード・クレジット・WAONの機能が1枚にまとめられた便利なクレジットカード。

元々イオン銀行を利用している人や、WAONポイントを貯めている人におすすめです。

イオンカードセレクトの特徴は、3枚のカードを1枚にまとめられること。

カードは縦長のスタイリッシュなデザインにリニューアルされ、タッチ決済にも対応しています。

イオングループ店舗ならいつもポイント2倍

AEONやマックスバリューなどのイオングループで、いつでもポイントが2倍になるため、クレジットカードでお得にショッピングできます。

- 全国のイオン

- イオンスタイル

- イオンモール

- ダイエー

- グルメシティー

- マックスバリュ

- イオンスーパーセンター

電子マネーWAONのオートチャージに登録すれば、200円ごとに1ポイントを貯められます。

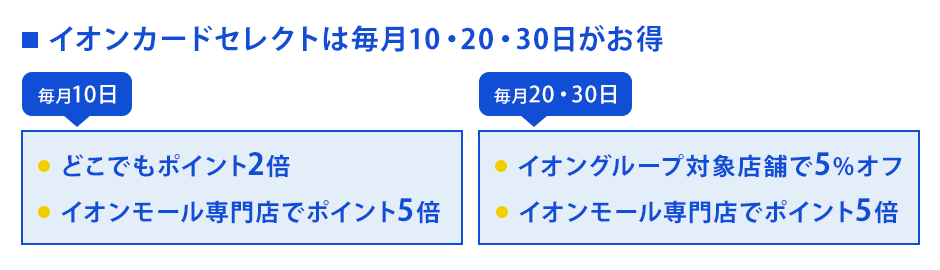

毎月10日ならどこでもWAONポイントが2倍貯まる「AEON CARD Wポイントデー」が利用できます。

毎月20・30日の「お客様感謝デー」は5%OFFで買い物できる

毎月20日と30日はイオングループの対象店での買い物が5%OFFになります。

他にもイオンシネマでの映画鑑賞券が300円OFFになるなど、イオングループで買い物を楽しむ人にとってはお得がいっぱいです。

イオンには食品だけでなく、衣類や靴、雑貨などさまざまな店舗が入っています。

子どもの靴がサイズアウトして新調する際は、20日もしくは30日に買いに行くと、いつもより安く手に入るためおすすめです。

毎月10・20・30日はイオンモール専門店でポイントが5倍貯まる

毎月10・20・30日にイオンモール専門店での買い物でイオンカードセレクトを使うと、ポイントがいつもの5倍貯まります。

1万円の買い物をイオンモール専門店でした場合、通常50ポイントのところ250ポイント貯まる計算です。

またイオンカードセレクトは0のつく日がお得になるカードなので、覚えておくと買い物のスケジュール立てがしやすいです。

イオンカードポイントモールの対象店舗でポイント還元がある

イオンカードポイントモールを経由して買い物をすると、基本の還元にプラスでポイント優待があります。

イオンカードセレクトのポイント優待例

| 対象店舗 | ジャンル | 優待内容(ポイント還元率) |

|---|---|---|

| SHOPLIST.com by CROOZ | ファッション通販 | 新規利用は+7.5%、リピーターは+2.5% |

| SHEIN(シーイン) | ファッション通販 | +5.0% |

| アソビュー | レジャー・遊び体験予約 | +2.5% |

| イオンネットスーパー | ネットスーパー | +1.0% |

| じゃらん | 旅行予約 | +1.0% |

| 楽天市場 | 総合通販 | +0.5% |

買い物で優待が受けられる店舗は150店舗ほどで、膨大な量ではないため目的のショップも見つけやすいです。

イオン系列以外を利用するときは、訪問先の独自ポイントとの二重取りでお得にポイントを貯めましょう。

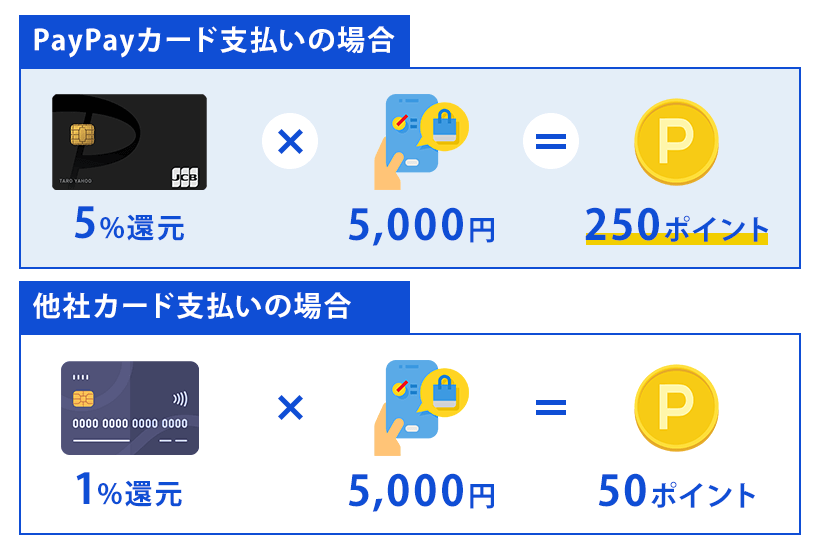

PayPayカードはPayPay残高に直接チャージして決済できるカード

| 公式サイト | https://card.yahoo.co.jp/paypaycard/campaign/pre |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa Mastercard JCB |

| 発行日数 | 申し込み&審査で最短7分 |

| ポイント還元率 | 最大1.5%~※ |

| 電子マネー | QUICPay 交通系IC |

| スマホ決済 | PayPay Apple Pay Google Pay |

※利用金額200円(税込)ごとに、PayPayポイント1%が付与されます。

- PayPay残高に直接チャージできるクレジットカード

- ソフトバンクユーザーならお得な特典が充実

- Yahoo!ショッピングで買い物をするとポイント還元率が最大5%

PayPayカードは、スマホ決済「PayPay」を普段から利用している人におすすめなクレジットカード。

PayPayカードはPayPay残高に直接チャージできる唯一のカードなので、毎回チャージする手間が省けます。

PayPayカードをPayPayに紐付けして支払いをすると、0.5%が最大1.5%還元になってお得。

さらにPayPayステップの達成条件を満たすと、翌月の還元率が1.5%にアップします。

PayPayステップの達成条件を比較

| 条件 | PayPayカード | PayPay残高 |

|---|---|---|

| 還元率 | 最大1.5%※1 | 0.5% |

| 30回+10万円以上利用 | +0.5% | +0.5% |

| 合計還元率 | 1.5% | 1.0% |

PayPayで買い物できるお店は全国1,000万箇所※2を超えているため、ほとんどのお店でお得にポイントを獲得できます。

※1 利用金額200円(税込)ごとに、PayPayポイント1%が付与されます。

※2 参照元:プレスリリース | PayPay株式会社

ソフトバンク・ワイモバイルユーザーはPayPayポイントが貯まるからPayPayカードがおすすめ

携帯キャリアがソフトバンクまたはワイモバイルの人は、PayPayカードを発行しておくと、お得にポイントを貯められます。

ソフトバンクを継続利用していると初回は3,000円相当、2回目以降は1,000円相当のPayPayポイントが付与。

他にもソフトバンク・ワイモバイルユーザーがYahoo!ショッピングを利用すると、利用額にプラスして2%分のポイントが受け取れます。

貯まったPayPayポイントはPayPay残高に利用できるので、お得にショッピングを楽しみたい人におすすめのカードです。

ヤフーショッピングなら毎日5%+最大4%還元が叶う

PayPayカード会員がヤフーショッピングで買い物をすると、ポイントが5%還元されます。

さらに5のつく日に買い物をすると、+4%の還元が適用されるためお得です。

毎日5%+最大4%還元の条件

| 還元条件 | 還元率 |

|---|---|

| ストアポイント | 1.0% |

| PayPayカード | +最大1.5%※1 |

| Yahoo!ショッピングか、LOHACO利用時※ | +3.0% |

| 「5のつく日」の利用で | 最大4% |

※開催期間:2022年10月12日(水)~終了日は未定です。詳細はこちらをご確認ください。

※1 利用金額200円(税込)ごとに、PayPayポイント1%が付与されます。

ヤフーショッピングでPayPayカードを使って5,000円の買い物をした場合、通常50ポイントのところ250ポイント貯まります。

また貯まったPayPayポイントは有効期限がないので、自分の好きなタイミングで支払いに利用できるのも便利です。

貯めたポイントはPayPayでの支払いにそのまま使える

PayPayカードの利用で貯めたポイントは、PayPay残高として1円単位で買い物に利用できます。

買い物で利用するときに特別な手続きは必要なく、支払い方法でPayPay残高を使用可能です。

PayPay対応の店舗は多いため、ネットショッピングを含め使い道は豊富です。

PayPayポイントに有効期限はないため、失効を気にせず好きなタイミングで使いましょう。

三菱UFJカードはセブン−イレブンやローソンで5.5%のポイント還元

| 公式サイト | https://www.cr.mufg.jp/apply/card/mucard/index.html |

|---|---|

| 年会費 | 初年度無料 年1回の利用で2年目以降も年会費無料※ |

| 国際ブランド | MasterCard Visa JCB American Express |

| 発行日数 | 最短翌営業日 |

| ポイント還元率 | 0.5% |

| 電子マネー | ー |

| スマホ決済 | Apple Pay QUICPay |

※ 通常年会費:1,375円(税込)

- セブン−イレブン・ローソンで利用金額の5.5%相当が還元される※

- 1年に1度でも利用すれば2年目以降も年会費無料

- 便利なタッチ決済機能付きクレジットカード

※ 5.5%還元の内訳は、基本ポイント0.5% + スペシャルポイント 5.0% となります。

※ 登録型リボ「楽Pay」への登録で、さらに+5.0%還元が適用されます。

三菱UFJカードは2年目以降の年会費が1,375円かかりますが、年に1回の利用で年会費が無料になるため負担なく使い続けられるクレジットカードです。

普段からクレジットカードで支払いをする人に、三菱UFJカードはおすすめです。

また学生であれば、利用回数に関わらず年会費無料で使えてお得なクレジットカードです。

コンビニ利用でポイント5.5%還元が受けられる

セブン-イレブンやローソンでの買い物に三菱UFJカードを使うと、いつでも利用金額の5.5%相当のポイントが貯まります。

お昼はコンビニを利用する人も多いと思いますが、セブン-イレブンやローソンで毎月3万円分を購入した場合に、1年間で得られるポイントは以下のとおりです。

1年間で19,800ポイント貯まるので、約半月分以上の昼食を実質無料で購入できることになります。

しかも便利なタッチ決済機能付きクレジットカードで、時間がない時にでもスムーズにお会計ができます。

支払い口座を三菱UFJ銀行にすると1,000Pontaポイントがもらえる

三菱UFJカード新規入会の翌月末までに支払い口座を三菱UFJ銀行にすると、1,000Pontaポイントがもらえます。

1,000Pontaポイントがもらえる条件は、以下のとおりです。

- 三菱UFJカードの支払い口座を三菱UFJ銀行に設定

- スーパー普通預金を持ち、三菱UFJダイレクトの利用登録と『メインバンク プラス ポイントサービス』の申し込み

Pontaポイントが受け取れるのは、三菱UFJカード新規入会の2か月後です。

Pontaポイントは1ポイント=1円として買い物に利用可能で、ローソンなどの対象店舗で気軽に使えます。

貯めたグローバルポイントはデジタルギフトコードにすぐ交換できる

貯めたグローバルポイントは、MUFGカードアプリからすぐにデジタルギフト券に交換できます。

郵送手続きも不要のため、待ち時間なしで即時交換が可能です。

様々な券種があるため、ポイントの使い道が見つからない人でも効率よく消化できます。

主なデジタルギフト券交換先

| 券種 | 交換レート |

|---|---|

| Amazonギフトカード | 100ポイント=500円分 |

| Apple Gift Card | 125ポイント=500円分 |

| Google Play ギフトコード | |

| タリーズデジタルギフト | |

| 西松屋チェーンデジタルギフト | |

| Huluチケット | 250ポイント=1,026円分 |

今すぐ使いたいとき、ポイント期限が間近に迫っているときはデジタルギフトコードへの交換が便利です。

Amazonギフトカードは交換レートが最も高く、交換後の有効期限は10年あります。

交換してもすぐ使う必要はないので、交換だけしておいて次の買い物のときや、お金に困ったときに代用もできます。

ポイント交換で面倒な手続きを避けたい人は、MUFGカードアプリを利用してデジタルギフト券を手に入れましょう。

エポスカードは優待店舗7,000を超えるお得なクレジットカード

| 公式サイト | https://www.eposcard.co.jp/index.html |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa |

| 発行日数 | 最短当日 |

| ポイント還元率 | 0.5%〜 |

| 電子マネー | QUICPay 楽天Edy 交通系IC |

| スマホ決済 | Apple Pay GooglePay |

- クレジットカードを持っているだけで優待店舗が7,000店舗以上

- 無料で人気デザインのコラボレーションカードにできる

- 一定額以上の利用があればゴールドカードのインビテーションが届く

エポスカードはWebで申し込みをして店舗や施設へ行くと、即日でカードを受け取れます。

通常のカードの色はシルバーですが、人気のアニメやゲームのキャラが印刷されたデザインカードに変更可能。

- ちいかわエポスカード

- すみっこぐらしエポスカー

- ちみたんエポスカード

- 東方Projectエポスカード

- リラックマエポスカード

- エヴァンゲリオンエポスカード

- NARUTO-ナルト- 疾風伝 エポスカード

- ワンピースエポスカード

- 銀魂エポスカード

- 『チェンソーマン』 エポスカード

- ゴジラエポスカード

- プリキュアエポスカード

※ 2024年3月時点の情報です。

すでに持っているエポスカードも、切替料1,000円(税込)で他のデザインへ変更可能。

好きなキャラクターの券面が登場したら、デザインを自由に変えられます。

即日発行はできませんが、年会費や入会金は無料です。

エポスカードの優待店舗はカラオケやレストランがお得になる

エポスカードは優待店舗が、7,000店舗以上あるのもメリット。

カフェやレストランはもちろん、カラオケやアミューズメントパークをよく利用する人にもおすすめのクレジットカードです。

サービスが適用される条件は店舗によって異なりますが、カードを支払わなくても提示するだけで優待を受けられるものも。

常に財布に入れておけば、ふらっと立ち寄ったお店でお得な優待が受けられる場合もあるため、お出かけの際はチェックしてみてください。

マルイで得をする10%OFFクーポンや店舗受取サービスが利用できる

『マルイとマルオの7日間』では、マルイの店舗またはネット通販で繰り返し使える10%OFFクーポンがもらえます。

年4回不定期で開催されるため、メルマガ登録をして届いたメールをこまめにチェックしましょう。

ネット通販で購入した商品は、近くのマルイの店舗で受け取りが可能です。

エポスカード会員であれば配送料無料かつ、来店2日後に100ポイントがもらえます。

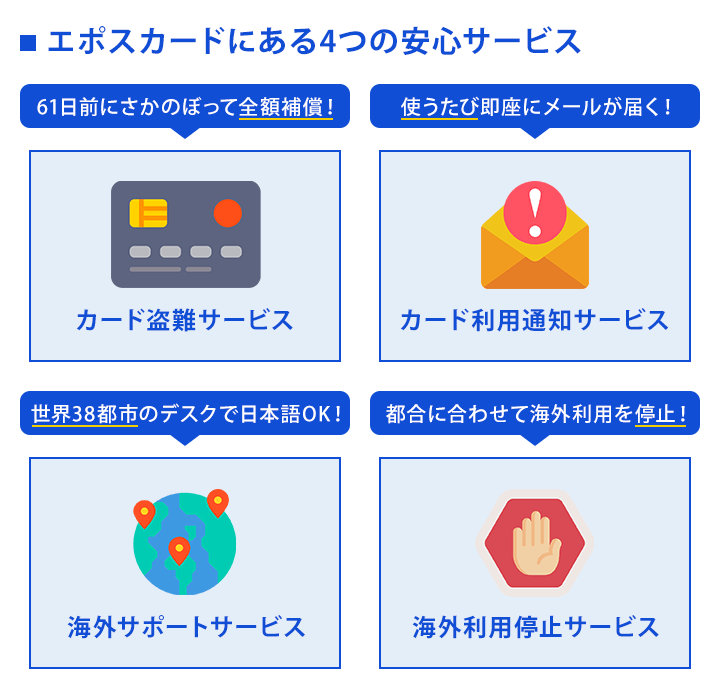

セキュリティサービスが充実した年会費無料のエポスカード

エポスカードは不正利用対策や海外サポートが充実しています。

万が一クレジットカードの盗難にあった場合でも、すぐにサポートへ連絡して利用停止や補償といった対策ができます。

エポスカードで買い物をするたびに利用通知が届くので、早めの不正利用対策が可能です。

また海外からのカード不正利用防止のため、国内にいる間は海外利用停止サービスを停止させるといいでしょう。

海外サポートサービスでは海外旅行傷害保険が最高500万円まで付帯されており、海外旅行中のトラブルやケガを補償してくれます。

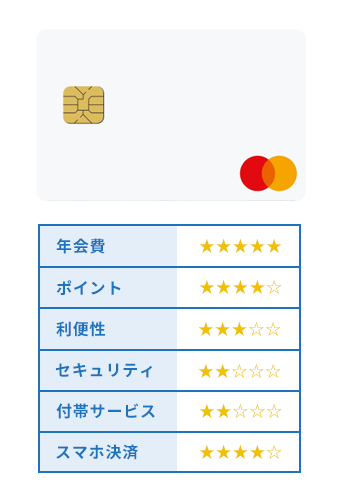

ライフカードは年間利用額に合わせてポイントの倍率がアップする

| 公式サイト | https://www.lifecard.co.jp/lp/lifecard12k/index.html |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa Mastercard JCB |

| 発行日数 | 最短2営業日 |

| ポイント還元率 | 0.5%〜 |

| 電子マネー | iD 楽天Edy |

| スマホ決済 | Apple Pay Google Pay |

- 誕生月はポイント3倍になるお得なクレジットカード

- 利用額に応じて翌年のポイント還元率が最大2倍までアップ

- ポイント有効期限が最大5年で失効しづらい

ライフカードの年会費は永年無料なうえ、入会後1年間はポイント倍率が1.5倍になります。

新規入会後、直近でクレジットカードを使う予定がある人におすすめのカードで、ポイントが貯まりやすいです。

2023年6月より変更された。ナンバーレスのシンプルなデザインもライフカードの特徴です。

ポイントの有効期限は最大5年間あるので、たくさん貯めて欲しい商品やポイントと交換しましょう。

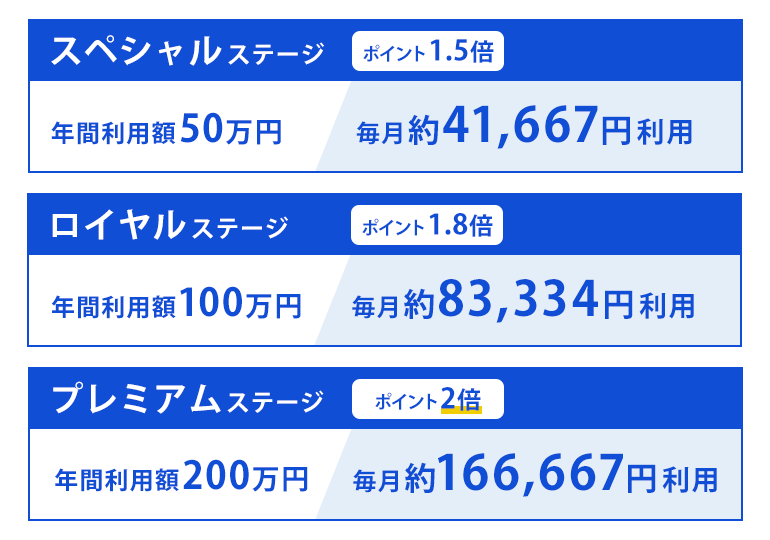

独自のポイントプログラムで通常ポイントが2倍に

利用額に応じて翌年のポイント還元率が最大2倍になったりと、ポイントを貯めたくなるプログラムが充実。

ライフカードで買い物をするほど、翌年の基本還元率がアップします。

| ステージ | 利用額 | ポイント倍率 |

|---|---|---|

| レギュラー | ー | 1倍 |

| スペシャル | 50万円 41,667 | 1.5倍 |

| ロイヤル | 100万円 83,334 | 1.8倍 |

| プレミアム | 200万円 | 2倍 |

例えば月約166,667円以上をライフカードで支払うと、翌年はポイント2倍のプレミアムステージが適用されます。

誕生月限定でポイントが3倍にアップしてお得

ライフカードでは毎年誕生月になるとポイントが3倍にアップ。

ポイントステージに関わらず、誕生月限定でライフカードの還元率が1.5%になるためお得。

誕生月にはライフカードで自分へのご褒美として買い物をし、ポイントを貯めるのがおすすめです。

L-Mall経由でネットショッピングすればポイント最大25倍

ライフカード会員だけが使えるネットショッピング『L-Mall』経由で買い物をすると、ポイントが2倍〜最大25倍貯まります。

『L-Mall』経由で利用できるショップの一例は、以下のとおりです。

| ショップ名 | ポイント倍率 |

|---|---|

| 楽天市場 | 2倍 |

| ヤフーショッピング | 2倍 |

| Qoo10 | 3倍 |

| 成城石井 | 6倍 |

| マツモトキヨシ | 5倍 |

| じゃらんネット | 3倍 |

| Booking.com | 8倍 |

| ふるさと納税 | 3倍 |

| ノートンストア | 18倍 |

| 電子貸本Renta! | 10倍 |

月によってポイント倍率が1〜8倍ほどアップするショップもあるため、毎月L-Mallでお得な買い物ができます。

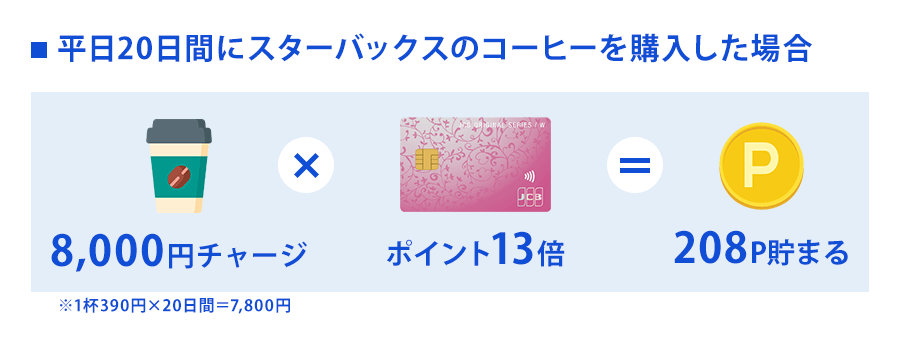

JCB CARD W plus Lは美容優待が充実で女性向けのクレジットカード

| 公式サイト | https://www.jcb.co.jp/promotion/ordercard/wplusl/ |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | JCB |

| 発行日数 | 最短3日 |

| ポイント還元率 | 1.0%〜10.5% ※ポイントの還元率上限は、JCB PREMOへ交換した場合。 |

| 電子マネー | QUICPay iD 楽天Edy nanaco 交通系IC |

| スマホ決済 | Apple Pay Google Pay |

- 年会費が永年無料で使えるクレジットカード

- 毎月ギフトカードプレゼントのチャンスがある

- 女性特有の疾病に対応した保険が付帯

JCB CARD W plus Lは年会費が永年無料なうえ、いつでもポイントが2倍になるお得なカード。

女性向けの保険など付帯サービスが充実しており、女性におすすめのクレジットカードです。

新規入会できるのは39歳までですが、40歳以降でも継続して年会費無料のまま使い続けられます。

毎月10・30日は2,000円のギフトカードが当たるチャンス

毎月10日と30日は「LINDAの日」といって、ルーレットで当たりが出ると2,000円分のJCBギフトカードが当たるチャンスがあります。

1回の開催につき、25名のJCB CARD W plus L会員が2,000円分のJCBギフトカードを受け取っています。

他にもTOHOシネマズ映画鑑賞券や、JCBトラベルで使える旅行代金1万円分がもらえる企画も開催。

プレゼント企画は毎月行われるので、クレジットカードでの買い物以外に楽しみが増えます。

女性特有の疾病の治療をサポートする保険に加入できる

JCB CARD W plus Lは女性特有の疾病の治療をサポートする保険へ、手頃な保険料で加入できます。

例えば満20歳〜24歳の場合、月々の保険料は290円。満30歳〜34歳でも月々670円とお手頃です。

| 年齢区分 | 月々の保険料 |

|---|---|

| 満20歳〜24歳 | 290円 |

| 満25歳〜29歳 | 540円 |

| 満30歳〜34歳 | 670円 |

| 満35歳〜39歳 | 710円 |

| 満40歳〜44歳 | 740円 |

対象となる女性特有の疾病とは、主に以下があります。

- 乳がん

- 子宮がん

- 子宮筋腫 など

これらの疾病の入院費や通院費、手術費を負担してくれるため、万が一に備えて加入しておいても損はありません。

ハワイのワイキキトロリーが乗り放題で女子旅にも最適!

ハワイではJCB CARD W plus Lを提示するだけで、ワイキキトロリーバスのピンクラインが無料で乗り放題となります。

オープンな2階建てバスが、リゾート気分をさらに盛り上げてくれます。

現地でピンクラインのバスチケットを購入すると、1日券で5ドル(日本円で約750円)。

浮いたお金で、ちょっとしたハワイグルメを楽しみましょう。

会員限定のキレイをサポートする優待や割引特典が利用できる

JCB CARD W plus L会員だけが利用できる「LINDAリーグ」では美容やグルメ、旅行で優待が受けられます。

『LINDAリーグ』で受けられる人気な優待の一部には、以下があります。

| サービス名 | 詳細 |

|---|---|

| @cosme | 初月550円(税込)でお試し |

| GREEN SPOON | 野菜スープ4食をお試し価格で提供 |

| 一休.comレストラン | Oki Doki ランド経由予約でポイント2倍 |

| スターバックス | スターバックスカードをオンライン チャージでポイント13倍 Starbucks eGift購入でポイント20倍 |

| JCBトラベル | 旅行の申し込みでポイント2倍 |

| プリンスホテル | ・ランチのスパークリングワインを1杯サービス ・アロマトリートメント付きプラン ・優待価格で宿泊提供 など |

| ワタベウェディング | 優待価格で提供 |

| 藤田観光 | ・ランチ・ディナービュッフェを優待価格で提供 ・温泉露天風呂付客室を優待価格で提供 ・グランピングを優待価格で提供 など |

スターバックスをよく利用するなら、JCB CARD W plus Lはポイントが貯まりやすくてお得です。

例えば平日にスターバックスのドリップコーヒー390円を購入している人は、毎月約208ポイント貯まります。

JCBトラベルやプリンスホテル、藤田観光の優待が利用できるので、JCB CARD W plus Lは旅行を楽しみたい人にもおすすめのクレジットカードです。

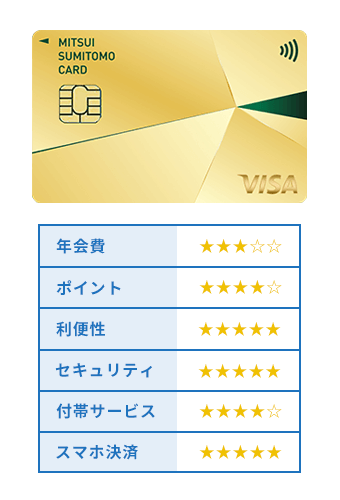

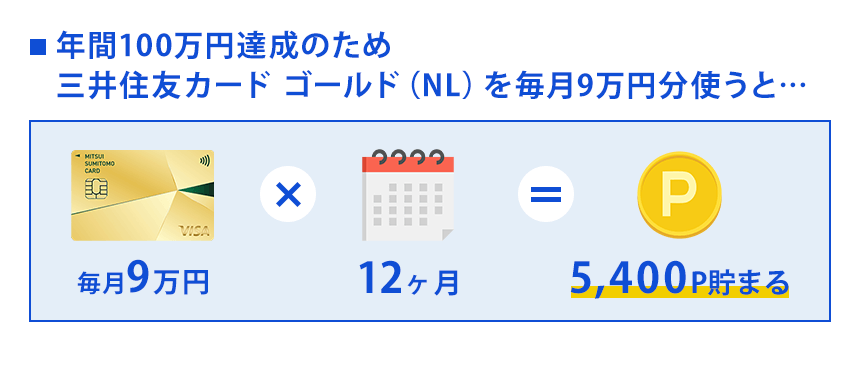

三井住友カード ゴールド(NL)は毎年のカード継続で10,000ポイントを獲得できる

| 公式サイト | https://www.smbc-card.com/nyukai/card/gold-numberless.jsp |

|---|---|

| 年会費 | 5,500円(税込)※1 |

| 国際ブランド | Visa Mastercard® |

| ポイント還元率 | 0.5~7%※2 |

| 電子マネー | iD(専用) PiTaPa WAON |

| スマホ決済 | Apple Pay Google Pay |

※1 年間100万円のご利用で翌年以降の年会費永年無料

※ 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※2 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 iD、カードの差し込み、磁気取引は対象外です。

※2 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- 条件達成で年会費永年無料のクレジットカード

- 毎年10,000ポイントを受け取れるお得なカード

- 一流ホテルの宿泊が割引される

三井住友カード ゴールド(NL)は、条件達成で年会費が無料になるのがおすすめのゴールドカードです。

年会費が無料になる条件は、年間100万円の利用をするだけ。

条件が達成できなかった場合は、年会費5,500円(税込)を支払わなければいけません。

年間100万円の利用と聞くと、高額なので難しいと感じる人も多いでしょう。

しかし月に約9万円分をカード利用すれば年間で108万円になるため、年間利用額を達成できます。

カード利用をしているとポイントも貯まるので、利用額が9万円であれば毎月450ポイントも獲得できます。

つまり1年間で、合計5,400ポイントも付与されることに。

三井住友カード ゴールド(NL)をメインカードとして、普段からスーパーやドラッグストアなどの日常の買い物で積極的に使うのがおすすめです。

カードを使えば使うほどお得にポイントが獲得できる

三井住友カード ゴールド(NL)は、ポイントUPモールを経由したネットショッピングで、ポイント倍率がアップします。

ポイントUPモールでは、基本ポイント+0.5~9.5%※還元が受けられます。

※ポイント還元率は予告なく変更となる場合がございます。

ポイントUPモールにあるショップの一部は、以下のとおりです。

| ショップ | ポイント還元率 |

|---|---|

| 楽天市場 | +0.5% |

| ヤフーショッピング | +0.5% |

| ふるさと納税 | +1.0% |

| じゃらんnet | +2.0% |

| Booking.com | +3.5% |

| DHCオンラインショップ | +2.5% |

| GAPオンラインストア | +3.0% |

| ニッセンオンラインストア | +3.0% |

| タワーレコードオンライン | +1.0% |

| ロフトネットストア | +4.5% |

| ベルメゾンネット | +0.5% |

| ドクターシーラボ公式オンラインショップ | +7.5% |

| マカフィーストア | +9.5% |

ポイントUPモールではポイント還元だけでなく、各ショップで使える割引クーポンも取り扱っています。

さらに三井住友カード ゴールド(NL)を継続して年間100万円以上利用すると、毎年10,000ポイントが受け取れます。※

三井住友カード ゴールド(NL)を申し込むのであれば、年間100万円以上の利用見込みがあるかを事前に計算しておきましょう。

※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

SBI証券同時申し込みで積立金の1.0%がポイントとして貯まる

三井住友カード ゴールド(NL)申し込み時にSBI証券の新規口座開設をすると、100ポイントがもらえます。

さらに三井住友カード ゴールド(NL)でSBI証券の投資信託を積み立てると、積立金の1.0%がポイントとして毎月貯まります。

クレジットカードの積立金上限は5万円で、毎月5万円を積み立てた場合にもらえるポイントは500ポイントに。

三井住友カード ゴールド(NL)で積み立てると、年間6,000ポイントが獲得できてお得です。

投資信託の積立や国内株式といった投資を始めたい人に、ポイントが貯まる三井住友カード ゴールド(NL)はおすすめです。

ユニバーサル・スタジオ・ジャパンでの特典が多数

三井住友カード ゴールド(NL)は、ユニバーサル・スタジオ・ジャパンをお得に楽しむためのカードとしてもおすすめ。

パーク内だけでなく、隣接するユニバーサル・シティウォーク大阪でも7%のポイント還元が受けられます。

ポイント還元を受ける条件は、会計のときにVisaのタッチ決済・Mastercardタッチ決済で支払うだけ。

ついお金を使い過ぎてしまいがちなテーマパーク内での買い物も、7%還元でポイントを獲得できます。

カード会員限定で貸し切りイベントの抽選に参加できたり、ポイント交換先にスタジオパスを選ぶことも可能。

三井住友カード ゴールド(NL)は、USJなどのテーマパーク好きにも向いています。

アメリカン・エキスプレス・グリーン・カードは旅行向け特典が充実のステータスカード

| 公式サイト | https://www.americanexpress.com/jp/credit-cards/green-card/ |

|---|---|

| 月会費 | 1,100円(税込) 初月1ヶ月分無料 |

| 国際ブランド | American Express |

| 発行日数 | 10日間ほど |

| ポイント還元率 | 0.5% |

| 電子マネー | QUICPay 楽天Edy 交通系IC |

| スマホ決済 | Apple Pay |

- アメックス初の月会費制で楽しむクレジットカード

- 憧れの時計やバッグもサブスクでレンタルできる

- プライオリティ・パスを年会費無料で利用できる

アメリカン・エキスプレス・グリーン・カードは、アメックス初のサブスクリプション型クレジットカードです。

アメックスカードは大人のステータスカードとして人気がありますが、年会費制度ではなく毎月1,100円を支払う月会費制に変更され、気軽に発行できるようになりました。

また1度は身につけたい高級な時計や、ハイブランドのバッグなども月額料金でレンタルができます。

買おうか悩んでいるけど決断に至らない人は、1度レンタルをして本当に欲しいものなのかを見極められます。

アメックスカード初の月会費制で支払いの負担が少ない

アメリカン・エキスプレス・グリーン・カードはアメリカンエキスプレス初の月会費制のクレジットカードで、月々1,100円(税込)のサブスク感覚で利用できるのが特徴。

以下キャンペーン条件をクリアすると貰える35,000ポイントは、35ヶ月分の月会費に相当します。

通常は月会費1,100円が必要なクレジットカードですが、2年9ヶ月ほど無料で使える計算です。

- 入会後3ヵ月以内に合計20万円の利用で5,000ポイント付与

- 入会後6ヵ月以内に合計50万円の利用で15,000ポイント付与

- 入会後8ヵ月以内に対象加盟店でのカード利用で1,000円ごとに150ポイント付与(累計100,000円まで。上限15,000ポイント)

旅行好きな人は、貯めたポイントをマイルに移行するのがおすすめです。

35,000ポイントをマイルへ移行すると、JAL東京→函館の片道2人分に相当します。

※2024年1月時点のレート

※メンバーシップ・リワード・プラスへ登録している場合の計算

カードを発行するだけで、友達や夫婦で北海道旅行するときの飛行機代が節約でき、お得に旅行を楽しめます。

その他に、アメックスのゴールドカードにもついている優待サービスが付帯。

初月の会費は無料で、2ヶ月目以降は月々1,100円(税込)なので負担が少なく気軽に始められます。

年会費無料でプライオリティ・パスに登録可能

アメリカン・エキスプレス・カードでは、プライオリティ・パスを年会費無料で登録できます。

プライオリティ・パスとは、国内外1,200箇所以上の空港VIPラウンジを利用できるサービスのこと。

出発までの時間を優雅にのんびりと過ごせるうえ、軽食やアルコール類を含むドリンクを楽しめて便利です。

出張やプライベートで空港を利用する機会が多い人は、登録しておいて損はないためおすすめです。

アメリカン・エキスプレス・ゴールド・プリファード・カードは旅行中にハイグレードなサービスを受けられる

| 公式サイト | https://www.americanexpress.com/jp/credit-cards/gold-card/ |

|---|---|

| 年会費 | 39,600円(税込) |

| 国際ブランド | American Express |

| 発行日数 | 約3週間 |

| ポイント還元率 | 1.0% |

| 電子マネー | QUICPay 楽天Edy 交通系IC |

| スマホ決済 | Apple Pay |

- 無条件でプリンスステータスサービス「ゴールドメンバー」になれる

- メンバーシップ・リワードで貯めたポイントはANAやJAL等のマイルに変更できる

- 会員限定のエンタメも楽しめるクレジットカード

アメリカン・エキスプレス®・ゴールド・プリファード・カードは、ホテルやラウンジでハイグレードなサービスを受けたい人におすすめのクレジットカードです。

無条件でプリンスステータスサービス「ゴールドメンバー」になれるのが最大の魅力。

プリンスステータス「ゴールドメンバー」は、プリンスホテル&リゾーツで年間20メダル以上を獲得した人に送られる特典です。

加算対象店舗で利用累計額が10,000(税込)につき1メダルなので、200,000円以上利用する必要があります。

ゴールドメンバーならではの、ハイグレード旅行を楽しみたい人におすすめのカードです。

貯めたポイントは、支払いへの利用や航空マイルへの移行が可能。

空港ラウンジも同伴者1人まで無料で利用できる、便利なクレジットカードです。

お得に旅行を楽しみたい、ゆったりとした旅行が楽しみたい人に便利な1枚です。

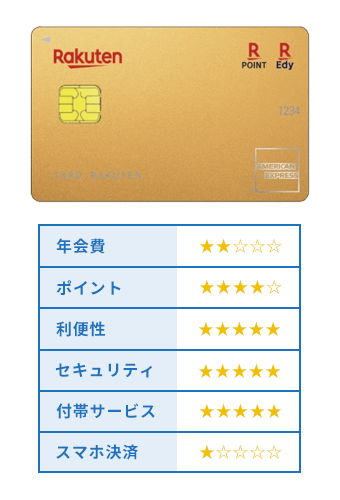

楽天カードはポイントカードと電子マネーが1枚にまとまった最強カード

| 公式サイト | https://www.rakuten-card.co.jp/ |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa Mastercard JCB American Express |

| 発行日数 | 1週間ほど |

| ポイント還元率 | 1.0%〜 |

| 電子マネー | 楽天Edy |

| スマホ決済 | Apple Pay Google Pay |

- 楽天市場のアプリ×楽天カードでポイント還元率3.5%以上

- デザインが選べるからお気に入りの1枚になる

- 貯めたポイントが使いやすいクレジットカード

楽天カードはTVCMでもおなじみのクレジットカードなので、ほとんどの人が1度は見たことのあるカードではないでしょうか。

顧客満足度と信頼度が高く、初めて選ぶクレジットカードとしてもおすすめできるクレジットカードです。

楽天グループサービス利用で楽天市場の還元率は最大14.5%

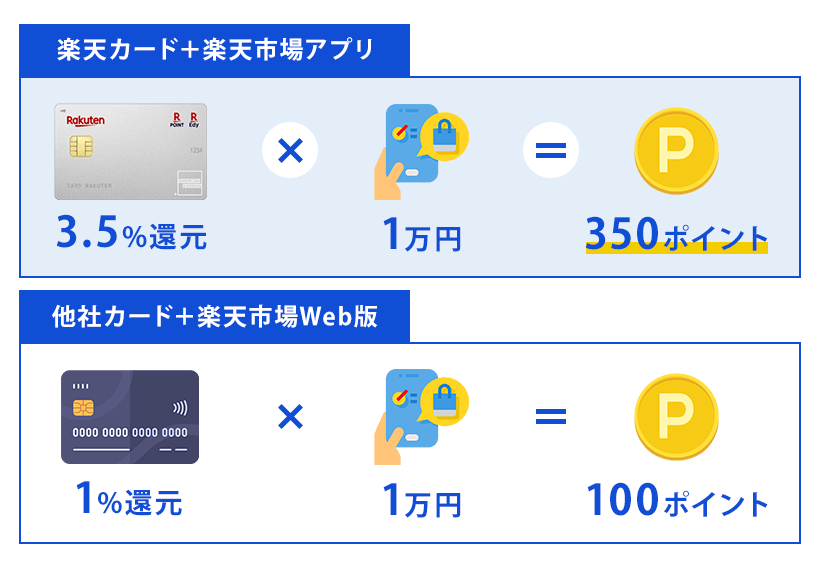

楽天カードはポイントが貯まりやすいのが特徴で、楽天市場のアプリ×楽天カードの支払いをすればポイント還元率が3.5%以上にアップ。

例えば楽天市場で1万円の買い物をすると、350ポイントを貯められます。

楽天グループのサービスを利用すると、さらにポイントが11倍で貯められるお得なクレジットカードです。

楽天市場のポイント倍率を上げる楽天グループサービス

| サービス | 倍率 |

|---|---|

| 楽天モバイル+会員ランク特典 | +3倍 |

| 楽天モバイルキャリア決済 | +0.5倍 |

| 楽天ひかり | +1倍 |

| 楽天銀行 | +1倍 |

| 楽天証券 投資信託 | +1倍 |

| 楽天証券 米国株式 | +1倍 |

| 楽天ウォレット | +0.5倍 |

| 楽天トラベル | +1倍 |

| 楽天ブックス | +0.5倍 |

| 楽天Kobo | +0.5倍 |

| Rakuten Pasha | +0.5倍 |

| Rakuten Fashionアプリ | +0.5倍 |

| 楽天ビューティ | +0.5倍 |

楽天カード会員で楽天グループサービス全てを利用した場合、最大14.5%還元が受けられます。

楽天関連サービスを活用して、クレジットカードの還元率を最大限に増やしたい人におすすめできるクレジットカードです。

約500万箇所の加盟店で楽天ポイントが貯まる

楽天ポイントは約500万箇所※の加盟店と提携しており、楽天カードで支払わなくてもポイントが貯められます。

参照:「楽天ポイント」、累計発行ポイント数が2.5兆ポイントを突破

楽天ポイントが貯められる加盟店の一部は、以下のとおりです。

| ジャンル | 店舗名 |

|---|---|

| グルメ |

|

| ショッピング |

|

| 美容 |

|

| 引っ越し |

|

| サービス |

|

参考元:使えるお店|楽天ポイントカード

他にも自動車学校やペットホテル、不動産の利用でも楽天ポイントが貯まる加盟店があります。

SPUで楽天市場でのポイント倍率が最大15.5倍になる

楽天グループのポイントアッププログラム・SPUでは、サービスの利用に応じて最大15.5倍までポイント倍率が上がります。

SPUでポイントアップすると、楽天市場での買い物が常にお得な状態に。

特にポイントアップ率が高いのは、楽天モバイル契約です。

楽天市場でのポイントアップ条件の一例

| 条件 | ポイント倍率 | |

|---|---|---|

| 楽天モバイル回線契約 | Rakuten最強プラン契約 | ダイヤモンド会員:+3倍 上記以外:+2倍 |

| スーパーホーダイ、組み合わせプラン契約 | +1倍 | |

| 楽天モバイルキャリア決済 | 2,000円以上利用 | +0.5倍 |

| Rakuten Turboまたは楽天ひかり契約 | – | +1倍 |

| 楽天カード利用 | – | 一般カード:+1倍 プレミアムカード:+2倍 |

| 楽天銀行口座をカードの引き落とし口座に指定 | – | +0.5倍 給与や年金の受取口座にしている人は、さらに+0.5倍 |

上記で挙げた例は、サービスの契約をしていれば比較的達成しやすい条件です。

日常の買い物も楽天関連で済ませれば、ポイントはどんどん貯まります。

購入金額が増えると会員ランクが上がり、ダイヤモンド会員を1年キープすると限定特典ゲットのチャンスも。

お金まわりを楽天でまとめるほどポイントが貯まり、お得の好循環が生まれます。

楽天ポイントの使い道が豊富

楽天カードで貯めたポイントは、楽天市場の支払いだけでなく、加盟店での支払いにも利用できて便利です。

また毎月のカード請求額に応じて、1ポイント1円で利用できるのもメリット。

例えば請求額56,392円に対して、392円分を楽天ポイントで事前に支払えます。

ポイントの使い道に選択肢があるため、貯めたポイントが無駄になる心配がありません。

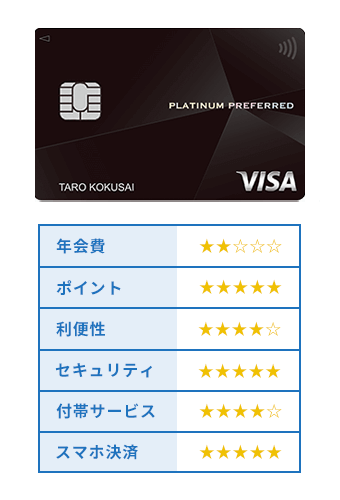

三井住友カード プラチナプリファードは特約店で利用すると最大14%還元

| 公式サイト | https://www.smbc-card.com/camp/00002/index.html |

|---|---|

| 年会費 | 33,000円(税込) |

| 国際ブランド | Visa |

| ポイント還元率 | 1%〜15%※ |

| 電子マネー | PiTaPa WAON |

| スマホ決済 | Apple Pay Google Pay |

※プリファードストア(特約店)利用で通常還元率+1~14%

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- 継続利用すれば毎年最大40,000ポイントを獲得できる

- 海外でカードを利用するとポイント還元率が+2%になる

- 特約店を利用すると最大+14%のポイント還元を受けられる

三井住友カード プラチナプリファードは年会費に33,000円(税込)かかりますが、継続すれば毎年最大40,000ポイントが貯まるため、実質無料で持ち続けられます。

実質無料で持ち続けられる、おすすめのプラチナカードです。

年間100万円利用ごとに10,000ポイントが付くので、40,000ポイントを受け取るためには年間400万円の利用が必須。

年間400万円を達成するには、毎月約34万円利用すると達成できます。

毎月34万円の利用だと40,000ポイントを獲得できるだけでなく、さらに年間40,800ポイントが貯まります。

カード支払いが多い人にとって、利用金額ごとにポイントがもらえる三井住友カード プラチナプリファードはお得です。

プラチナカードの中でもポイント還元率に特化したカード

三井住友カード プラチナプリファードは特約店での利用で最大+14%還元になったりと、プラチナカードの中でもポイントの貯まりやすさに特化したカードです。

最大+14%の還元率になるお得な特約店は、主に以下のとおり。

| プリファードストア(特約店) | 追加ポイント |

|---|---|

| Expedia | +14% |

| Hotels.com | 最大+11% |

| タクシーアプリ「GO」 | +4% |

| セブン-イレブン | +4% |

| LAWSON | +4% |

他にもスーパーやカフェ、ドラッグストアなどが特約店として登録されています。

日常で利用する店舗がいくつかあれば、意識しなくてもポイントが貯まっていくのがおすすめのカードです。

海外で利用するとポイントが+2%にアップする

通常のポイント還元率は1.0%と高還元率ですが、海外で利用すると還元率が+2%にアップ。

海外でのショッピングで現地通貨決済を選択すると、日本円に換算された利用金額100円(税込)ごとに2ポイントが付きます。

海外旅行や海外出張が年に何回もあるなら、三井住友カード プラチナプリファードでお得にポイントが貯められます。

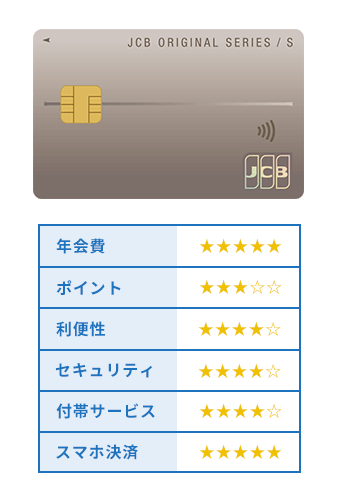

JCBカード Sは年会費無料なのに20万カ所以上で優待サービスが受けられる

| 公式サイト | https://www.jcb.co.jp/ordercard/kojin_card/os_card_s.html |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | JCB |

| 発行日数 | 最短5分※1 |

| ポイント還元率 | 0.5%~10.0%※2 |

| 電子マネー | QUICPay iD 楽天Edy nanaco 交通系IC |

| スマホ決済 | Apple Pay Google Pay |

- 年会費が永久無料なので負担がかからない

- 国内外20万ヵ所以上の優待サービス「クラブオフ」が利用できる

- ナンバーレスカードも選べてセキュリティ対策も充実

※1 モバ即の入会条件は次の2点です。

【1】 9:00~20:00の間に申し込むこと。(受付時間を過ぎた場合、翌日受付扱いとなります。)

【2】アプリで 本人確認をすること。(顔写真付き本人確認書類が必要です。運転免許証/マイナンバーカード/在留カード)

※2 最大還元率はJCB PREMOに交換した場合

JCBカード Sは、2023年12月にリリースされた新しいクレジットカード。

年会費無料でありながら、20万ヵ所以上の充実した優待サービスを利用できるのが最大の特長です。

優待価格でお得にお出かけができる

JCBカード Sでは優待サービス『クラブオフ』が利用できます。

『クラブオフ』は国内の宿泊施設や飲食店、アミューズメントパークなどが会員優待の特別料金になるサービス。

これまでは、JCBプレミアムカード※会員のみ対象だった優待サービスです。

年会費約1万〜3万円かかるJCBゴールドやJCBプラチナと同じサービスが、年会費無料のJCBカード Sで利用できます。

※JCBプレミアムカードとは、JCBゴールド、プラチナ、ゴールドザ・プレミア、ザ・クラスの年会費が発生する高ステータスカードの総称です。

JCBクラブオフの優待サービス一例

| ジャンル | 優待サービス例 |

|---|---|

| 宿泊 | ・ハイアットリージェンシー瀬良垣アイランド沖縄(大人1名) 14,850円~ ・伊豆稲取温泉 食べるお宿 浜の湯 特別優待価格 |

| レジャー | ・イオンシネマ 一般1,800円→1,300円 ・八景島シーパラダイス 大人3,300円→2,800円 |

| エンターテインメント | ・ビッグエコー 室料30%OFF ・コミック&インターネットカフェ快活CLUB 入室金無料 |

| グルメ | ・PIZZA-LA ご注文1回で500円割引 ・不二家レストラン お会計より10%OFF |

| グルメ | ・魚民 お会計より10%OFF ・ニッポンレンタカー 基本料金17~41%OFF |

| ライフサポート | ・サカイ引越センター 基本料金25%OFF ・医療脱毛 エミナルクリニック 1万円OFF |

※ 2024年3月時点の情報です。

会員本人と一緒に利用すれば、家族や友人、恋人にも優待が適応されます。※

4人家族(父・母・子供2人)で1年間「クラブオフ」を利用した場合

| 対象サービス例 | 割引内訳 | 合計割引額 |

|---|---|---|

| 映画鑑賞 | -500円×年3回×4人 | -6,000円 |

| 水族館 | -250円×年1回×4人 | -1,000円 |

| テーマパーク | -700円×年1回×4人 | -2,800円 |

| レストラン | -2,500円×年2回×4人 | -20,000円 |

| 旅行 | -2,000円×年1回×4人 | -8,000円 |

上記の例では年間で合計約37,800円分も、お得に利用できます。

一般的なクレジットカード(100円=1ポイント)の場合、37,800円分のポイントを貯めるためには、300〜400万円の利用が必要。

JCBカード Sのポイント還元率は0.5%と高くはないですが、優待サービス「クラブオフ」の割引を利用すれば、ポイント以上の割引還元を受けられます。

※会員本人が同行できない場合は、会員本人と同居されているご家族(配偶者、2親等まで)の方を代表者として利用できます。但し、会員本人のみ利用できるサービスもありますのでご注意ください。

ナンバーレスカードも選べて安心のセキュリティ

JCBカード Sは、カード番号あり・なしの2種類のタイプから選択できます。

カード番号ありのタイプは、番号をパッと確認できるので、ネットショッピングでカード番号を入力したい時などに便利。

番号は裏面に記載されているので、お店での会計時に見られる心配が少なく安心です。

より強固なセキュリティを重視する人には、ナンバーレスカードがおすすめ。

カード番号を券面に記載していないので、お店でカードを使用するときに、他のお客さんからの盗み見防止にもなります。

またナンバーレスカードは、申し込みから最短5分程度※で審査が完了。

審査完了後すぐにカード番号がアプリで確認可能です。スマホと連携すれば、カード本体が自宅に届く前にネットショッピングや店頭で利用できます。

※ モバ即の入会条件は次の2点です。

【1】9:00~20:00の間に申し込むこと。(受付時間を過ぎた場合は、翌日受付扱いとなります)

【2】アプリで本人確認をすること。(顔写真付き本人確認書類が必要です。(運転免許証/マイナンバーカード/在留カード)

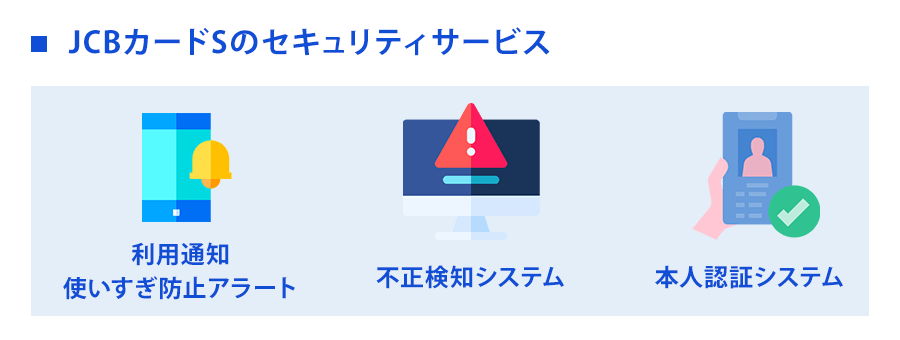

JCBカード Sは、その他の安全セキュリティサービスも充実しています。

ご利用通知&使いすぎ防止アラート

ご利用状況や自身で設定した利用合計金額に達したとき、リアルタイムでお知らせされます。不審な利用がないか、使いすぎていないかをタイムリーに確認できます。

不正検知システム

不審なカード利用がないか、24時間365日体制でチェック。他人に使われてしまった場合でもすぐに発見できます。

不正に利用された場合の損害額はすべて補償されるので、金銭面でも安心です。

本人認証サービス

万が一カード情報が漏れてしまった場合でも、ネットショッピング利用時には本人認証が行われるので不正利用を防止します。

もしものときの補償が年会費有料カード並に手厚い

JCBカード Sでは、もしものときに補償してくれるサービスが充実しています。

| 補償・保険サービス | 詳細 |

|---|---|

| JCBスマートフォン保険 | ディスプレイ破損の修理費用を年間最高30,000円まで補償(自己負担額10,000円) |

| 海外旅行損害保険 | 海外での事故やケガなど最高2,000万円補償 |

| ショッピングカード保険 | 海外で購入した品に破損や盗難などが発生した場合、最高100万円補償 |

例えば、iPhone 15 Proを購入後2年間AppleCare+に加入の場合、費用は2年間で31,800円(税込)かかります。

ディスプレイ破損した場合、修理費用3,700円(税込)がさらにかかります。

JCBカード S会員であれば、JCBスマートフォン保険が無料で付帯しているため保険代がかかりません。

ディスプレイが破損した場合、購入後24ヶ月以内であれば、自己負担額10,000円で年間最高30,000円まで補償してくれます。

修理時の自己負担額を比べるとJCBスマートフォン保険の方が高く感じますが、無料でサービスが付帯しているので、破損しなくても保険代がかかるAppleCare+と比べてもお得です。

※付帯条件

・購入後24ヵ月以内のスマートフォンであること。

・事故発生の時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続でJCBカード本会員の方が支払っていること。

JCBゴールドは2年連続100万円以上使うと上位カードへの招待がある

| 公式サイト | https://www.jcb.co.jp/ordercard/kojin_card/gold2.html |

|---|---|

| 年会費 | 11,000円(税込) 初年度無料※ |

| 国際ブランド | JCB |

| ポイント還元率 | 0.5%〜10.0% ※ポイントの還元率上限は、JCB PREMOへ交換した場合。 |

| 電子マネー | QUICPay iD 楽天Edy WAON nanaco 交通系iC |

| スマホ決済 | Apple Pay Google Pay |

- 空港ラウンジサービスがあるクレジットカード

- グルメ優待サービスで一流のお店の飲食代金が20%オフになる

- 「JCBゴールド ザ・プレミア」でワンランク上のゴールドカードへの招待がある

JCBゴールドの年会費は初年度のみ無料ですが、2年目以降は11,000円必要なクレジットカード。

ゴールドカードなので年会費は高めですが、利用できる特典やサービスが魅力。

例えばJCBゴールド会員が利用できる『GOLD Basic Service』には、空港ラウンジ利用や旅行保険などの充実した優待が付帯しています。

- 空港ラウンジサービスを無料で受けられる

- 付帯保険が最高1億円(利用付帯)

- グルメ優待サービスで飲食代金が20%OFF

- 名門コースでゴルフを楽しめる

普段だと中々行けないようなお店が格安で利用できるため、少し贅沢をしたい日におすすめです。

家族カード1枚目は年会費無料で使える

JCBゴールドの家族カードを作ると、1名だけ年会費無料のまま使い続けられます。

例えば配偶者にJCBゴールドの家族カードを持たせて、一緒にポイントを貯めればさらにお得に。

ポイントが貯まるほど利用できる優待や特典の幅が広がります。

JCBスターメンバーズになれば還元率を最大1.6倍にできる

JCBカードを一定金額以上利用すると、メンバーランクに応じてカードの還元率をアップできるJCBスターメンバーズ。

JCBスターメンバーズは登録する必要がなく、年間利用金額によってメンバーランクが与えられます。

JCBゴールドなら年間300万円以上の利用で、還元率を最大1.6倍までアップが可能です。

ポイントプログラム名が「Oki Doki for ORIGINAL」「Oki Dokiポイント CLASSIC」「Oki Doki for Debit OS」の場合…

| 年間利用金額 | メンバーランク | ポイント倍率 |

|---|---|---|

| 300万円以上 | ロイヤルα PLUS | 1.6倍 |

| 100万円以上 | スターα PLUS | 1.5倍 |

| 50万円以上 | スターβ PLUS | 1.2倍 |

| 30万円以上 | スターe PLUS | 1.1倍 |

上記以外の場合…

| 年間利用金額 | メンバーランク | ポイント倍率 |

|---|---|---|

| 300万円以上 | ロイヤルα | 1.25倍 |

| 100万円以上 | スターα | 1.2倍 |

| 50万円以上 | スターβ | 1.1倍 |

還元率を最大1.6倍にするには、JCBゴールドを毎月25万円以上利用すると達成できます。

ワンランク上のゴールドカードである「JCBゴールド ザ・プレミア」になれる

JCBゴールドには、一定条件を満たした人だけが招待される「JCBゴールド ザ・プレミア」という、ワンランク上のゴールドカードもあります。

国内で厳選されたホテルや旅館の宿泊プランや、JCBコンシェルジュがおすすめする店のオンライン予約が可能に。

さらにカード利用で貯めたOkiDokiポイントの有効期限は、獲得月より5年間は利用可能で、失効の心配なく貯め続けられるため便利です。

JCBゴールドカードのままだと3年間しかないので、ランクアップするだけで2年間も延長されます。

JCBゴールドカードを発行するのであれば、メインカードとして日常の買い物にも利用して、ワンランク上の「GOLD Basic Service」を目指しましょう。

プロミスVisaカードは急に現金が必要になった時の借入もできる

| 公式サイト | https://cyber.promise.co.jp/BPA01X/BPA01X06 |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa |

| 発行日数 | 最短5営業日 |

| ポイント還元率 | 0.5%〜最大12.0%※ |

| 電子マネー | iD WAON |

| スマホ決済 | Apple Pay Google Pay |

※対象のコンビニや飲食店などでスマホのVisaのタッチ決済利用(7%還元)+家族ポイント(最大+5%還元)で最大12%還元

- プロミスの借入とクレジット機能が一体型になったカード

- 急に現金が必要な場面に備えられる

- 借入の返済とお買い物の両方でつくポイントがまとめられて便利

- 家族ポイントを登録すると、対象店舗でのお買い物でポイントが最大12%還元

プロミスVisaカードは、プロミスでの通常の借入とクレジット機能が一体型になった年会費永年無料のクレジットカードです。

突然の入院費、学費や教材費の支払いなど急にまとまった現金が必要になった際に、プロミスVisaカードで借入が可能です。

プロミスでは200円の利用ごとにVポイントが1ポイントもらえます。

例えば14万円の利用が合った際には、700ポイントを獲得可能。

この借入機能がついたプロミスVisaカードでお買い物の支払いをした際にも、200円ごとにVポイントが1ポイントつきます。

プロミスでの借入の返済と、お買い物時にプロミスVisaカードで支払った際にもらえるポイントは合算されるので、溜まったポイントを余すことなく使えます。

セキュリティの面では、クレジットの情報が書かれていないナンバーレスカードで、番号を盗み見られる不安がないのもおすすめできる理由。

カードには付帯保険がついており、持ち物安心プラン(携行品損害保険)等の選べる無料の保険へ切り替えできます。

レンタルしたキャンプ用品が焚き火で焼けてしまった時に保証してもらえるなど、何かあった時の対策にもなるでしょう。

プロミスで借入予定のある方、または借入中の方は1枚持っておくと便利なクレジットカードです。

Olive フレキシブルペイはクレカやキャッシュカードを1枚で管理できる

| 公式サイト | https://www.smbc-card.com/olive_flexible_pay/index.jsp |

|---|---|

| 年会費 | 無料(※一般のみ) |

| 国際ブランド | Visa |

| 発行日数 | 最短3営業日 |

| ポイント還元率 | 0.5~20.0%※ |

| 電子マネー | iD(専用) 交通系IC |

| スマホ決済 | Apple Pay GooglePay |

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

- クレジット、デビット、ポイント払いの3つの支払いモードがある

- 三井住友銀行のキャッシュカードとしても利用可能

- 三井住友銀行アプリ内で銀行口座や証券口座も一括管理できる

Oliveは、三井住友銀行系列の金融サービスを一括管理できる新しいサービスです。

クレジットカード・キャッシュカード・デビットカード・ポイント払いが一体型になっており、財布がかさばらないコンパクトな管理ができます。

プラスチックカードとアプリで、キャッシュレスでもお金の動きが管理しやすくなります。

Olive フレキシブルペイのカードとアプリでは、それぞれで以下の機能を利用可能。

| 項目 | 機能 |

|---|---|

| カード(Oliveフレキシブルペイ) | ・クレジットカード ・デビットカード ・ポイント払い ・三井住友銀行のキャッシュカード |

| アプリ | 確認・管理できること ・銀行口座残高 ・入出金明細 ・クレジット利用明細 ・デビット利用明細 ・ポイント残高 ・SBI証券口座残高、損益状況 |

1枚のカードで3つの支払いモードとキャッシュカード機能も利用でき、状況に応じてスマートにお金が管理できます。

アプリでは、支払い管理だけでなく口座残高や証券口座の管理も可能。

口座残高や運用状況を逐一確認でき、同時に支払い関連も把握しやすいので計画的にお金を使いたい人にぴったりです。

リクルートカードはじゃらんnetでの旅行で還元率が最大11.2%

| 公式サイト | https://recruit-card.jp/lp/aff/jcb/ |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa Mastercar JCB |

| 発行日数 | 2週間ほど |

| ポイント還元率 | 1.2% |

| 電子マネー | QUICPay 楽天Edy 交通系IC |

| スマホ決済 | Apple Pay Google Pay |

- 通常のポイント還元率が驚異の1.2倍

- じゃらんnetで予約して宿泊するとポイントが最大11.2%

- 貯まったポイントは旅行代金や美容院代に使える

リクルートカードのポイント還元率は1.2%で、ポイントをお得に貯められるのがおすすめできる特徴です。

日常の買い物はもちろん、公共料金や携帯料金の支払いも対象になるため、カードを使うだけであっという間にポイントが貯まっていきます。

リクルート系のアプリを利用するとポイント還元率がアップしやすいのですが、「じゃらんnet」で予約をして宿泊すると、ポイントが最大11.2%になります。

1泊2万円の宿へ宿泊した場合、1度に2,240ポイントも貯まるためお得。

貯めたポイントはホットペッパービューティーやじゃらんなどで使えるので、毎月の美容代に使えば家計の節約にもつながるでしょう。

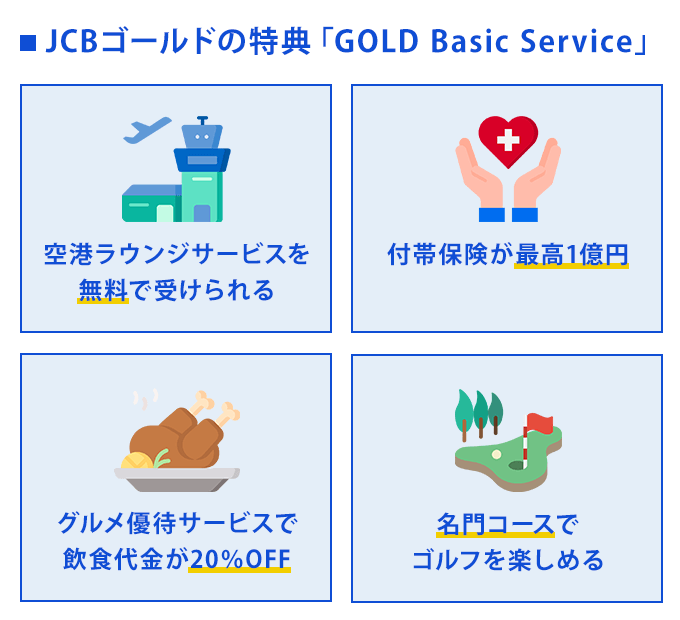

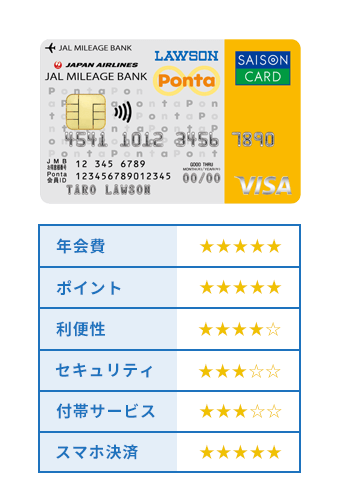

ローソンPontaプラスはポイント還元率が最大10.0%!ローソンでの利用でポイントが貯まりやすい

| 公式サイト | https://www.lawsonbank.jp/lp/lp_credit.html |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Mastercard |

| ポイント還元率 | 1.0〜6.0% |

| 電子マネー | QUICPay iD 楽天Edy WAON 交通系iC |

| スマホ決済 | Apple Pay |

- ローソン系列のコンビニで使用するとポイント還元率10.0%

- ポイントアップや特典でポイントを貯めやすいクレジットカード

- アプリとの連携でローソンの商品とお得に交換できる

ローソンPontaプラスは、ローソン系列のコンビニをよく利用する人におすすめなクレジットカードです。

ローソンPontaプラスは、以下3つの店で利用するとポイント還元率が最大6.0%になります。

- ローソン

- ローソン100

- ナチュラルローソン

ポイント還元率6.0%のクレジットカードで500円の商品を買うと、1回で30ポイント貯まる計算。

毎日ローソンで500円買い物すれば、1ヶ月で900ポイントも貯められます。

貯まったPontaポイントは、1ポイント=1円として利用可能。

毎月900円分キャッシュバックされていると考えると、お得なクレジットカードです。

ローソンで販売されているウチカフェスイーツを購入すると、ポイント還元率は10.0%になります。

200円の商品で20ポイント貯まり、毎月1,000ポイント分まで貯められます。

コンビニスイーツをよく購入する人は、ローソンPontaプラスを使うだけで大量ポイント獲得のチャンスです。

ローソンアプリと連携すればポイントでお得な商品と交換できる

ローソンPontaプラスは、ローソン公式アプリとも連携できます。

ローソン公式アプリでは、Pontaポイントを使ってお得なクーポンを交換可能です。

中には、ポイント交換すれば半額以下で購入できる商品も。

ローソン公式アプリで交換できる商品の一例は、以下の通りです。

| 商品 | 元の価格 | 交換ポイント |

| ハンバーグ弁当 | 646円 | 300ポイント |

|---|---|---|

| ホットコーヒー/アイスコーヒー | 110円 | 50ポイント |

| いちごオーレ | 139円 | 70ポイント |

| コアラのマーチ | 127円 | 60ポイント |

| ハーゲンダッツ | 319円 | 150ポイント |

毎日の買い物をローソンPontaプラスに切り替えるだけで、ポイントを貯めて気軽に交換できます。

ポイント還元率が高いクレジットカードの中でも、ローソンPontaプラスは特にポイントが貯めやすい傾向。

毎日の支払いでポイ活を楽しみたい人は、ローソンPontaプラスを選びましょう。

Likeme by saison cardは毎月利用金額の1.0%が自動キャッシュバックで請求金額を抑えられる

| 公式サイト | https://www.saisoncard.co.jp/creditcard/lineup/084/ |

|---|---|

| 年会費 | 永久無料 |

| 国際ブランド | Mastercard |

| ポイント還元率 | ー |

| 電子マネー | QUICPay iD 交通系IC |

| スマホ決済 | Apple Pay Google Pay |

- ショッピング利用分の1%が毎月キャッシュバックされてお得

- エステやジムなどに使える優待特典が豊富

- カード情報が裏面でセキュリティ対策になる

Likeme by saison cardはポイント還元がないものの、ショッピング利用料金の1%を毎月キャッシュバックされるため、毎月の請求額が少し安くなってお得です。

さらに女性が喜ぶ優待特典が豊富で、エステやジム、脱毛のお店などに格安で通えます。

自分磨きをしたい女性にはおすすめのクレジットカードでしょう。

優待店舗の中には、日頃のストレスを発散するのにおすすめなカラオケもありお得に利用できます。

特にカラオケ館のルーム料金が30%OFFになるので、格安でカラオケを楽しめるのも特徴です。

JCBプラチナは年会費以上の優待サービスが受けられる高ステータス

| 公式サイト | https://www.jcb.co.jp/promotion/ordercard/platinum/ |

|---|---|

| 年会費 | 27,500円(税込) |

| 国際ブランド | JCB |

| ポイント還元率 | 0.5%〜10.0% ※ポイントの還元率上限は、JCB PREMOへ交換した場合。 |

| 電子マネー | QUICPay iD nanaco 楽天Edy WAON 交通系iC |

| スマホ決済 | Apple Pay GooglePay |

- ハイスペックなプラチナカードでも最短5分でカード番号発行※

- グルメや旅行のサービスが充実のクレジットカード

- ポイントの有効期限が5年間あり貯めやすい

JCBプラチナは、JCBプロパーカードの中でも高ステータスのカード。

年会費は27,500円(税込)が必要ですが、一般カードでは利用できない手厚いサポートが受けられます。

JCBプラチナが利用できるハイクオリティなサービスの一例は以下の通りです。

- レストラン料金が1名分無料

- コンシェルジュにおすすめレストランの予約を依頼できる

- 国内の人気ホテルや旅館で割引を利用できる

- 駅ビル内のラウンジを利用できる

- プラチナコンシェルジュデスクを24時間利用できる

- 家族カードが1名分年会費無料で利用できる

JCBプラチナは、獲得したOki dokiポイントの有効期限が5年間です。

一般カードの有効期限は2年間なので、倍以上の期間ポイントを貯め続けられます。

期限を気にせずポイントを貯め、高級な商品やサービスとの交換も可能。

ポイントをたくさん貯めたい人こそ、JCBプラチナがおすすめです。

JCBのプロパーカードなので、最短5分でカード番号を発行できます。

アプリを連携させれば、カード番号や利用明細をスマホ1つで管理できる便利なクレジットカードです。

コンシェルジュにホテルや新幹線の手配を依頼できる

プラチナコンシェルジュデスクは、JCBプラチナを所持している人のみが利用できるサポートデスク。

記念日や接待で利用するレストランやホテルの相談ができたり、ホテル予約や新幹線のチケット手配を依頼できます。

JCBプラチナで利用できるサポート例は、以下の通り。

- ホテル、航空券の予約

- レンタカーの手配

- レストランの案内、予約

- コンサートやスポーツ観戦のチケット手配

- ゴルフ場の提案、予約

利用シーンに最適な施設・店舗の提案や、急ぎで必要なチケットの手配にも無料で対応。

ビジネスからプライベートまで、あらゆるシーンで頼りになります。

※モバ即で入会する条件は以下の2点です。

① 9:00~20:00の時間内で、申し込みを行う。(受付時間を過ぎた場合は、翌日受け付けでの扱いとなります。)

② 本人確認書類(運転免許証/マイナンバーカード/在留カードのいずれか)を提出する。

モバ即での入会後、カード本体が郵送される前の利用方法の詳細は、JCB公式Webサイトをご確認ください。

ANAアメリカン・エキスプレス・カードは継続特典で毎年1,000マイルがもらえる

| 公式サイト | https://www.americanexpress.com/jp/credit-cards/ana-classic-card/ |

|---|---|

| 年会費 | 7,700円(税込) |

| ポイント還元率 | 1.0%〜 |

| マイル還元率 | 0.5%〜2.5% |

| 利用可能マイル | ANA |

| 電子マネー | 楽天Edy |

| スマホ決済 | Apple Pay |

- 入会後3ヶ月以内のカード利用で合計30,000マイル相当を獲得できる

- 普段の買い物でポイントとマイルの両方が貯まる

- 空港ラウンジを同伴者1名まで無料で利用できる

ANAアメリカン・エキスプレス・カードは、ANAマイルが貯まりやすいクレジットカード。

入会後3ヶ月以内に合計で3,000マイル相当を獲得できるため、すぐにマイルが欲しい人にはおすすめです。

合計30,000マイルを貯める方法は、以下のとおり。

| 特典内容 | 付与されるマイル(ポイント) |

|---|---|

| 入会ボーナス | 1,000ボーナスマイル |

| 3ヶ月以内に1回の会計が1,000円以上 | 1,000ボーナスポイント |

| 3ヶ月以内に30万円のカード利用 | 10,000ボーナスポイント |

| 3ヶ月以内に50万円のカード利用 | 13,000ボーナスポイント |

| 50万円の利用で獲得できる通常ポイント | 5,000ポイント |

ANAアメリカン・エキスプレス・カードで貯めたポイントは、「ポイント移行コース」(年間参加費6,600円(税込)/2年目以降自動更新)に登録してマイルへ移行できます。

1度マイルへ交換してしまうと2年以内に利用しなければ消滅してしまいすが、ポイントの場合は有効期限は無期限です。

マイルを利用したい時にポイントを移行して、マイルを無駄なく利用しましょう。

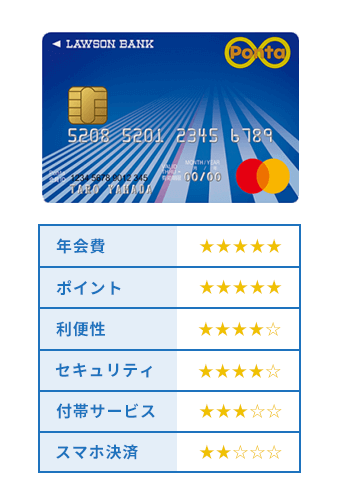

dカード GOLDはドコモユーザーなら年会費以上のポイントを獲得できてお得

| 公式サイト | https://d-card.jp/ |

|---|---|

| 年会費 | 11,000円(税込) |

| 国際ブランド | Visa Mastercard |

| 発行日数 | 最短5分 |

| ポイント還元率 | 1.0% |

| 電子マネー | iD |

| スマホ決済 | Apple Pay |

- 最短5分で審査が完了するクレジットカード

- ドコモの携帯料金が10%ポイント還元される

- ドコモの月額サービスを利用すると10%ポイント還元

- 18歳以上の学生も申し込める

dカード GOLDは、入会申し込みから審査完了まで最短5分のスピード発行です。

クレジットカードの情報がメールで送られてくるので、d払いの支払い方法に設定すれば、申し込みをしたその日から街のお買い物ができるように。

d払いを利用すればdカードとダブルでポイントを貯められるから、効率よくポイントを獲得できます。

dカード GOLDは現在、会員数1,000万人を突破しゴールドカードの利用者数No.1となります。

18歳以上の学生も申し込みができるようになりました。

カードリニューアルに伴い、以下の追加でセキュリティ面もより安全に。

- カード情報は裏面に印字

- 利用速報通知や利用制限通知が届く

どのゴールドカードがいいのか迷っている人も安心して使えます。

ドコモユーザー必見!対象のドコモ携帯であれば携帯料金が10%ポイント還元

対象のドコモの携帯電話を持っている人は、毎月の携帯使用料金が100円ごとに税抜金額の10%ポイント還元されます。

例えば毎月の携帯料金が10,000円の人が1年間で貯まるポイントは、12,000ポイントです。

dカード GOLDの年会費が11,000円なので、携帯料金の支払いをするだけで年会費以上のポイントを獲得できます。

つまり実質無料で、dカード GOLDを所有可能。

ドコモユーザーは持っているだけでポイントが貯まりやすくなるため、おすすめです。

ケータイ補償で購入から3年間まで補償を受けられる

dカード GOLDには、利用中の携帯電話端末に対して購入から3年間補償が付きます。

ドコモで購入した端末が対象で、新たに同一機種・同一カラーの携帯電話を購入するときに補償が受けられます。

- うっかり落として画面を割ってしまった

- 水没させて故障した

- 盗難に遭った

上記のような、偶然の事故で携帯電話に被害が生じたケースで補償が利用可能。

新しい端末の購入代金のうち、最大で10万円まで補助が受けられます。

高額なスマートフォンにうっかり事故があっても、少ない負担で再び利用できるのはメリット。

スマホ日常に欠かせないアイテムだからこそ、dカードGOLDを活用して3年間も補償があるのは安心できます。

dカードはd払いに紐付けすると還元率が最大2.0%になる

| 公式サイト | https://d-card.jp/ |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa Mastercard |

| 発行日数 | 最短5分 |

| ポイント還元率 | 1.0% |

| 電子マネー | iD |

| スマホ決済 | Apple Pay |

- いつでもどこでもポイント還元率は1.0%

- d払いの支払いに紐付けするとポイント還元率は最大2.0%

- 特約店を利用すればお得にポイントが貯まる

dカードはNTTドコモが発行しているカードですが、ドコモユーザー以外でも申し込み可能です。

基本のポイント還元率が1.0%と高く、スマホ決済である「d払い」に紐付けすれば、ポイント還元率が1.5%〜2.0%に上がります。

dカードは、スマホ決済を活用している人におすすめ。

また特約店で利用するとポイント倍率が自動でアップするため、ポイントを貯めようと思わなくても勝手にポイントが貯まっていきます。

dカードの特約店は主に以下があります。

dカード特約店

| 特約店 | ポイント還元率 |

|---|---|

| JAL | 2.0% |

| マツモトキヨシ | 3.0% |

| スターバックス カード | 4.0% |

| ビックエコー | 3.0% |

| ENEOS | 1.5% |

普段利用するようなお店が特約店になっているので、薬局なら「マツモトキヨシ」、ガソリンを入れるなら「ENEOS」と決めているのであれば、いつものお買い物でお得にポイントが貯められるでしょう。

貯まったポイントはdポイント加盟店やd払いの支払いなどに利用できるため、いつものショッピングがお得に楽しめます。

セブンカード・プラスはセブン&アイグループのお店でいつでもポイント2倍

| 公式サイト | https://www.7card.co.jp/ |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa JCB |

| 発行日数 | 1週間ほど |

| ポイント還元率 | 0.5〜1.0% |

| 電子マネー | QUICPay 楽天Edy nanaco |

| スマホ決済 | Apple Pay Google Pay |

- セブン&アイグループのお店がいつでもポイント2倍

- 電子マネー「nanaco」のオートチャージに使える

- nanacoで支払うときとチャージの両方でポイントが貯まる

セブンカード・プラスは、電子マネーnanacoを紐付けして使えるクレジットカードです。

nanacoへのチャージとnanacoでの支払いにクレジットカードを利用すると、ダブルでポイントが貯まるためおすすめ。

普段の買い物だけでなく公共料金の支払いに利用しても、200円につき1nanacoポイントが貯まるため、使い勝手のいいクレジットカードです。

対象店舗の利用でポイントが2倍になる

通常200円につき1ポイントが貯まるカードですが、セブン&アイグループの対象店舗で利用すると、200円につき2ポイントと2倍のポイントが貯まります。

セブンカード・プラスポイントが2倍になる対象店舗は、以下のとおりです。

- イトーヨーカードー

- ヨークマート

- YORK FOODS

- ヨークプライス

なおイトーヨーカドーは毎月8日、18日、28日の「ハッピーデー」に買い物をすると、ほとんど全品5%OFFになります。

家計の負担を減らしたい人は、ハッピーデーにまとめ買いをしましょう。

アメリカン・エキスプレス・プラチナ・カードは24時間いつでも要望に応えてくれるコンシェルジュサービスがある

| 公式サイト | https://www.americanexpress.com/jp/credit-cards/platinum-card/ |

|---|---|

| 年会費 | 143,000円(税込) |

| 国際ブランド | American Express |

| 発行日数 | 約3週間 |

| ポイント還元率 | 1.0% |

| 電子マネー | QUICPay 楽天Edy 交通系IC |

| スマホ決済 | Apple Pay |

- 24時間365日、様々な要望に応えてくれるプラチナ・コンシェルジェ・デスク付き

- 無条件でプリンスステータスサービス「プラチナメンバー」がついてくる!

- プラチナカードはメタル製とプラスチック製の2種類

アメリカン・エキスプレス・プラチナ・カードは、プラチナカード会員専用窓口「プラチナ・コンシェルジュ・デスク」が時間365日利用できます。

- 航空券やレンタカーの手配

- 海外でしか入手できな商品の検索、発注、購入

- 非公開文化財の特別拝観予約

- 海外エンターテイメントチケットの手配

上記の要望を可能な限り叶えてくれるサービスです。

無条件でプリンスステータスサービスプラチナメンバーがついてくる、アメックス・プラチナカード。

空港ラウンジ利用や、旅行先で宿泊部屋のアップグレードが可能。

国内外の旅行を、ゆったりと楽しめるサービスが満載です。

アメックス・プラチナカードでは、届くカードが2種類あります。

- メインカード メタル製のプラチナカード

- セカンドカード プラスチック製のプラチナカード

用途やシーンに合わせてカードを使い分けができるのも特徴です。

セゾンローズ・アメリカン・エキスプレス・カードは女性に嬉しい特典が満載

| 公式サイト | https://www.saisoncard.co.jp/amex/rose/ |

|---|---|

| 年会費 | 11,760円(税込) |

| 国際ブランド | American Express |

| 発行日数 | 最短5営業日 |

| ポイント還元率 | 0.5%~ |

| 電子マネー | iD QUIC Pay |

| スマホ決済 | Apple Pay Google Pay |

- 日本では珍しい月会費制クレジットカード

- 毎月1回スターバックスドリンクチケットがもらえる

- 各種サブスクサービスの優待特典がある

セゾンローズ・アメリカン・エキスプレス・カードは、女性向けの特典が充実しています。

セゾンローズ・アメリカン・エキスプレス・カードは、日本では珍しい月会費制のクレジットカードです。

月額980円(税込)と月会費制なので、会費を払いやすいのも特徴です。

セゾンローズ・アメリカン・エキスプレス・カードは、女性におすすめな特典を多く用意しています。

- 毎月1回スターバックスドリンクチケットが500円分もらえる

- カードを利用するごとにスタンプが貯まり、貯まったスタンプの数に応じてプレゼントがもらえる

- パンプスのサブスクサービス

- フードコスメ購入特典

- カスタマイズできるシャンプーの優待特典

届くカードもローズゴールドで、支払時に思わず出したくなるようなかわいいデザインです。

Tカード PrimeはTポイントが貯まりやすく効率よく集めたい人向け

| 公式サイト | https://web.tsite.jp/cpn/tcard/credit/prime/ |

|---|---|

| 年会費 | 年会費初年度無料(年1回以上の利用で翌年度も無料) ※利用がない場合は1,375円(税込) |

| 国際ブランド | Mastercard |

| 発行日数 | 1~2週間ほど |

| ポイント還元率 | 1.0%~ |

| 電子マネー | iD 交通系IC |

| スマホ決済 | Apple Pay Google Pay |

- Tポイントが貯まりやすいクレジットカード

- 年1回以上利用すれば年会費無料でお得

普段Tポイントを貯めているなら、Tカード Primeがおすすめ。

Tカード PrimeではTポイントの還元率が1.0%、毎週日曜日の利用で1.5%に増えるクレジットカードです。

- 普段の買い物

- お食事

- 公共料金

- 携帯電話の支払い

貯まったポイントは、上記のTポイント加盟店で利用可能です。

Tポイントを貯められる店なら、ほとんどのお店でポイント払いができます。

日常的な支払いをポイントで行えるため、節約にも繋がります。

年に1回でもTカード Primeを利用すれば年会費無料で使えるのも特徴です。

Tポイントを貯めるなら、Tカード Primeを発行するのがおすすめです。

ラグジュアリーカード(個人チタン)は貯めたポイントの直接キャッシュバックに対応

| 公式サイト | https://www.luxurycard.co.jp/titaniumcard |

|---|---|

| 年会費 | 55,000(税込) |

| 国際ブランド | Mastercard |

| 発行日数 | ー |

| ポイント還元率 | 1% |

| 電子マネー | QUICPay 交通系IC |

| スマホ決済 | Apple Pay |

- 貯まったポイントは還元率1.0%でキャッシュバックができる

- 航空会社へのマイレージ移行可能なクレジットカード

- 食事や旅行、映画鑑賞・美術館などの優待もある

ラグジュアリーカード(個人チタン)は、貯まったポイントをキャッシュバックできるのが特徴です。

毎月貯めたポイントは、還元率1.0%でキャッシュバックが可能です。

キャッシュバックは月々の支払額へ充てられます。

他にも貯まったポイントは以下の航空で、1ポイントあたり0.6マイルにも交換可能です。

- JAL

- ANA

- ハワイアン航空

- ユナイテッド航空

ラグジュアリーカード(個人チタン)には、充実した特別優待サービスも用意されています。

- 食事のアップグレード

- 旅行のクレードアップ

- 空港ラウンジの利用

- コンシェルジュサービス

- 映画観賞券のプレゼント

- 美術館の無資料鑑賞

ラグジュアリーカードは充実したお得な優待、ポイントキャッシュバックのあるクレジットカードを探している人におすすめです。

P-oneカード<Standard>はカードの支払い請求時に自動で1%オフになる

| 公式サイト | https://www.pocketcard.co.jp/card/card_pone_s.html |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | JCB Visa Mastercard |

| 発行日数 | 1週間〜2週間ほど |

| ポイント還元率 | 1.0% |

| 電子マネー | iD |

| スマホ決済 | Apple Pay Google Pay |

- 利用金額から自動的に1%OFF

- 年会費無料で手軽に持てるクレジットカード

- 新規入会特典でカードキャッシング30日間無利息サービスを受けられる

P-oneカード<Standard>は、カード請求時に自動で1%OFFになるお得なクレジットカードです。

1%OFFには割引上限や利用条件もなく、面倒な手続きもありません。

以下の支払いもP-oneカード<Standard>を利用すれば、すべて1%OFFです。

- 月々の電話代

- 水道光熱費

- 公共料金

- 国民年金

- 国民健康保険料

利用明細書には割引額が明記されるので、毎月節約できた金額も分かります。

支払いがすべて1%OFFになるにも関わらず、年会費は無料。

新規入会特典で、はじめてカードキャッシングを利用すると、初回利用日から30日間無利息のサービスもあります。

急な出費でお金が必要になった時にもすぐ対応可能です。

毎月の支払いを少しでも減らしたいなら、P-oneカード<Standard>がおすすめです。

6種類の券面デザインから好みの1枚を選べる

クラシックなピンクとネイビーのP-oneカードに4つの新色が加わり、全6種類から選べるようになりました。

新しいカラーは、気分が明るくなるビビッドなピンク、ブルー、イエロー。

クレジットカードにはシックでシャープなカラーが多い中、鮮やかな色のカードは珍しい存在です。

クラシックカラーには、シャインイエローも加わり選択肢が増えました。

個性的なカラーのクレジットカードを選びたい人は、P-oneカードを選びましょう。

ファミマTカードは毎月の支払額を自由に設定できる

| 公式サイト | https://ftcard.pocketcard.co.jp/ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | JCB |

| 発行日数 | 通常4週間ほど |

| ポイント還元率 | 0.5%~ |

| 電子マネー | iD |

| スマホ決済 | Apple Pay |

- 24時間いつでもいくらでも支払いが可能

- Tポイントを貯めて使えるクレジットカード

- キャッシングの利用もできる

ファミマTカードは、支払額が自由に決められのクレジットカード。

ファミリーマートの店内マルチコピー機で操作後、レジで支払いが可能です。

最小支払額以上であれば、支払額も自由に決められます。

- リボ払い

- 増額の支払い

- 利用額全額支払い

金銭状況に応じて支払額が自由に決められるTカードは、毎月収入額が決まっていない人に支払いやすいシステムです。

もちろん指定した銀行口座からの自動引き落としも可能。

対象のTポイント提携先で会計時にファミマTカードを提示、利用するとポイントも貯められます。

ファミマTカードと暗証番号があれば、キャッシングの利用可能枠内でお金も借りられます。

毎月のクレジットカード支払額が心配な人は、ファミマTカードを選びましょう。

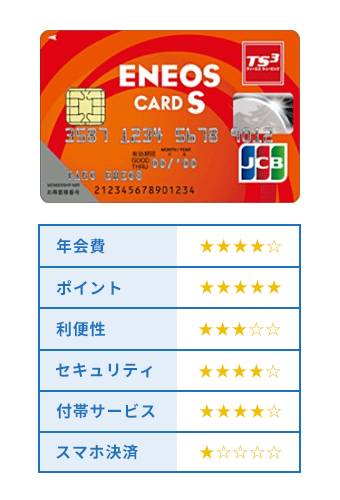

ENEOSカードはよく車を利用する人にはロードサービス付きで便利

| 公式サイト | https://www.eneos.co.jp/consumer/ss/card/card/index.html |

|---|---|

| 年会費 | 初年度年会費無料 1,375円(税込) |

| 国際ブランド | JCB |

| 発行日数 | 1〜2週間ほど |

| ポイント還元率 | 0.6%~3.0% |

| 電子マネー | QUIC Pay |

| スマホ決済 | Apple Pay |

- 24時間365日受付の全国ロードサービスを標準装備

- 貯まったポイントはキャッシュバックや商品に交換

- オンラインで利用明細確認もできる

ENEOSカードは車の故障、トラブル時に電話1本で駆けつけるロードサービスが最大の特徴です。

- レッカー移動

- インロックによる開錠

- バッテリーが上がった時の対応

- タイヤがパンクした時の交換

- 脱輪した時の引き上げ

- ガス欠した時の給油

タイヤのパンク時や、ガス欠などの車に関するトラブルがあった時には便利なサービスです。

ENEOSカードには、メンテナンス料金割引サービスもあります。

通勤通学や普段の買い物で車を利用する機会が多い人は、1枚持っておくべきカード。

「C」「P」「S」の3タイプから選択可能で、普段車をどれくらい利用するかによっておすすめなカードが変わります。

| カード名 | 特徴 |

|---|---|

| ENEOSカードC | カード利用額に応じてガソリン・軽油が最大7円/l引き |

| ENEOSカードP | 最大3%ポイント還元 |

| ENEOSカードS | ガソリン・軽油がずっと2円/l引き |

ENEOSカードC

1ヶ月のカード利用額に応じて、ガソリン・軽油が最大7円/l引きになるクレジットカードです。

普段の買い物をENEOSカードで支払うとガソリンや軽油がどんどんお得になります。

灯油はいつでも1円/l引きです。

| 請求時の値引き単価 | 1か月間のカード利用金額 | |

|---|---|---|

| ガソリン・軽油 | 7円/l引き | 7万円以上 |

| 5円/l引き | 5万円~7万円未満 | |

| 4円/l引き | 2万円~5万円未満 | |

| 2円/l引き | 1万円~2万円未満 | |

| 1円/l引き | 1万円未満 |

ENEOSカードP

ENEOSの店舗や日常での買い物で、ポイントが貯まるカードです。

- ENEOSでは1,000円ごとに30ポイント

- ENEOS以外では1,000円ごとに6ポイント

貯まったポイントはENEOSで1,000ポイントを1,000円として支払いに使えます。

ポイントは商品交換や他のポイント移行も可能です。

- マイル

- Tポイント

- ギフトカード

- 図書カード

- エネゴリ君グッズ

- カタログギフト

ENEOSカードS

ガソリン・軽油がずっと2円/l引き、灯油は1円/l引きになるカードです。

サービス内容を比較して、自分に合ったENEOSカードを探しましょう。

ENEOSカードで貯まったポイントはキャッシュバックやマイル、Tポイント、商品に交換できます。

ポイントや利用明細を、オンラインでいつでも確認できるのも特徴の1つです。

普段車を利用する人は、ENEOSカードを選びましょう。

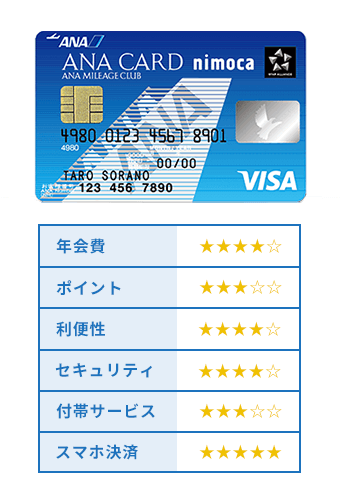

ANA VISA nimocaカードは定期券とクレジットカードを1枚にまとめられる

| 公式サイト | https://www.smbc-card.com/nyukai/affiliate/ananimoca/index.jsp |

|---|---|

| 年会費 | 2,200円(税込) 初年度年会費無料 |

| 国際ブランド | Visa |

| 発行日数 | 2〜4週間 |

| ポイント還元率 | 0.5% |

| 電子マネー | iD 交通系IC |

| スマホ決済 | Apple Pay Google Pay |

- ANAカードとnimocaの機能が1つになった多機能カード

- nimocaポイントとマイルは相互交換可能

- オートチャージ機能を選べるクレジットカード

ANA VISA nimocaカードは定期券との一体型が便利な、電車通勤の人におすすめのクレジットカード。

ANA VISA nimocaカードには、以下5つの機能が1枚に集約されています。

- ANAマイル

- nimoca

- nimocaポイント

- 定期券

- クレジット

ショッピングや交通機関の利用で貯まったnimocaポイントやVポイントは、マイルへ移行可能です。

ANA VISA nimocaカードは、オートチャージサービス機能も選べます。

ICカードの入金残額が一定額以下になると、自動改札機のタッチで自動的にクレジット決済される便利な機能です。

チャージのため券売機に並ぶ必要はなく、「急いでいるのに残高不足で改札入れない」といった状況を防げます。

西日本鉄道がある地域で、普段通勤や通学でバスや電車を利用する人はANA VISA nimocaカードを選びましょう。

メルカードをメルカリでの買い物に使うとポイント還元率が最大4.0%

| 公式サイト | https://lp.merpay.com/card/ |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | JCB |

| 発行日数 | 4~7日程度 |

| ポイント還元率 | 1.0%~4.0% |

| 電子マネー | iD 交通系IC |

| スマホ決済 | Apple Pay Google Pay |

- メルカリでの購入還元率最大4.0%のクレジットカード

- 月々の支払いは自分の好きなタイミングでOK

- ナンバーレスカードで大切な情報はアプリで管理

メルカードは、メルカリでの買い物でポイント還元率最大4.0%になるカードです。

普段メルカリで購入・出品する人はメルカードの発行がおすすめ。

メルカリで購入・出品する際にメルカードを利用すると、ポイント還元率が最大4.0%にアップします。

他のクレジットカードとは違い、月々の支払いは自分の好きなタイミングに合わせて決められます。

利用後にすぐ支払っても、給料日後を支払日に設定も可能。

メルカリでの売上金やポイントも支払いに使用できます。

メルカードはナンバーレスカードで、以下の重要な情報はアプリで管理するのも特徴です。

- カード番号

- 有効期限

- セキュリティコード

メルカードで支払いをすると、アプリやメールで利用明細が確認できて便利です。

不正利用されてもすぐに分かるので、セキュリティ対策も可能。

スマホでクレジットカードの管理をしたい人、普段メルカリで購入・出品する人は、メルカードを使って効率的にポイントを貯めましょう。

Visa LINE Payクレジットカード(P+)は最短10秒※ですぐクレカを作れる

| 公式サイト | https://pay.line.me/portal/jp/about/credit-card |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa |

| 発行日数 | 最短10秒※で認証完了 |

| ポイント還元率 | 0.5%~5.0% |

| 電子マネー | LINE Pay iD |

| スマホ決済 | Apple Pay Google Pay |

- 最短10秒※1での審査&認証ですぐ使えるクレジットカード

- LINE Payとの連携でLINEポイント5%還元※2

- カードの利用通知がLINEで届く

クレジットカードが必要な人は、最短10秒※1で発行できるVisa LINE Payクレジットカード(P+)に申し込みましょう。

審査と電話認証が最短10秒※1で完了し、カード番号がその場でわかるため、ネット決済などですぐに使いたい人向けにおすすめのカード。

「ネットで購入したいけど、クレジットカードがない」といった時にもすぐに発行されます。

Visa LINE Payクレジットカード(P+)は、カード番号の記載がないシンプルなデザイン。

レジでの支払い時に、番号を盗み見される心配もありません。

Visa LINE Payクレジットカード(P+)は使用時にLINEで利用通知が届くため、万が一の不正利用もすぐ対応ができます。

※1 即時発行ができない可能性もあります。

※2 5%還元はコード支払い(チャージ&ペイ)利用のみ対象となります。(オンライン支払い、請求書支払いはポイント対象外)

※2 チャージ&ペイ5%還元の付与上限は500ポイント/月となります。

LINE Payへの連携でLINEポイントが5%還元※になる

LINE Payアカウントにクレジットカードを登録し、チャージ&ペイ登録を完了させるとLINEポイントが5%還元※されます。

事前チャージ不要でカードを取り出さずに決済できるため、便利でお得です。

スマホのバーコード決済で5%の還元率は高い水準で、各種クーポンも従来通り利用可能。

ひと月あたりの付与上限は500ポイント、利用金額に換算すると1万円です。

こまめに利用額を確認して、上限内に収めましょう。

※5%還元はコード支払い(チャージ&ペイ)利用のみ対象となります。(オンライン支払い、請求書支払いはポイント対象外)

※チャージ&ペイ5%還元の付与上限は500ポイント/月となります。

他カードにはないLINEサービスとの連携が便利

Visa LINE Payクレジットカード(P+)は、利用するとすぐにLINEで通知が届きます。

すぐに確認しやすいLINEで届くのがメリット。

万が一の不正利用にも気付きやすく、利用額を客観的に確認できるため使い過ぎ防止にも役立ちます。

貯めたポイントは日常の買い物で使えるほか、LINEスタンプやLINEマンガなど関連サービスで利用可能。

LINE関連サービスがより便利に利用できるので、支払いを1つのアプリにまとめたい人はVisa LINE Payクレジットカード(P+)を選びましょう。

SAISON GOLD Premiumを持っていれば映画が1,000円で楽しめる

| 公式サイト | https://www.saisoncard.co.jp/creditcard/lineup/102/ |

|---|---|

| 年会費 | 11,000(税込) |

| 国際ブランド | Visa JCB American Express |

| 発行日数 | 最短3営業日発行 |

| ポイント還元率 | 0.5%~5.0% |

| 電子マネー | QUICPay iD 交通系IC |

| スマホ決済 | Apple Pay Google Pay |

- 映画館でいつでも映画料金1,000円のクレジットカード

- コンビニ・カフェで最大5.0%ポイント還元でお得

- 空港ラウンジ無料のゴールドサービス付き

SAISON GOLD Premiumは、映画料金1,000円で鑑賞できるのがお得なクレジットカード。

選べるゴールド優待専用サイトから申し込めば、大手主要映画館での映画料金が1,000円の割引価格で観られます。

- TOHOシネマズ

- ユナイテッド・シネマ

- 松竹マルチプレックスシアターズ

- MOVIX

普段から映画館で映画を観る人は、1回につき800円節約できるので魅力的なサービス。

他にも、飲食店やレジャー施設での優待も受けられます。

年間利用額に応じて、ポイント還元率が最大5.0%にアップするサービスも。

普段利用する以下のコンビニやカフェでの支払いをSAISON GOLD Premiumにすると、ポイントがどんどん貯まります。

- セブン-イレブン

- ローソン

- スターバックス

- 珈琲館

- カフェ・ド・クリエ

- カフェ・ベローチェ

ポイント還元率は年間利用額で決まり、倍率の例は以下の通りです。

| 利用時期 | 月間利用料金 | 年間利用料金 | ポイント還元率 | ポイント還元レベル |

|---|---|---|---|---|

| 2022年8月 | 100,000円 | 100,000円 | 2.5%還元(通常の5倍) | レベル1 |

| 2022年9月 | 50,000円 | 150,000円 | 4%還元(通常の8倍) | レベル2 |

| 2022年10月 | 80,000円 | 230,000円 | 4%還元(通常の8倍) | レベル2 |

| 2022年11月 | 70,000円 | 300,000円 | 5%還元(通常の10倍) | レベルMAX |

旅行の際には、空港ラウンジが無料になるサービスもついています。

SAISON GOLD Premiumは映画館に行く回数が多い人におすすめなカードです。

「ビュー・スイカ」カードはSuica機能付きで定期券としても使える

| 公式サイト | https://www.jreast.co.jp/card/first/viewsuica.html |

|---|---|

| 年会費 | 524円(税込) |

| 国際ブランド | Visa JCB Mastercard |

| 発行日数 | 約3週間ほど |

| ポイント還元率 | 0.5%~3.5% |

| 電子マネー | 交通系IC |

| スマホ決済 | Apple Pay Google Pay |

- Suica機能付きで定期券にも使えるクレジットカード

- Suicaのオートチャージ機能もある

- 毎日の電車利用でJRE POINTが貯まる

「ビュー・スイカ」カードは、Suica機能付きで定期券にも使えるクレジットカードです。

普段の支払いだけでなく、定期券にも使用可能です。

通勤や通学時には「ビュー・スイカ」カードさえあれば、ICカードやチャージ用の現金を持ち歩く必要はありません。

オートチャージ機能を利用すれば、自動改札機にタッチするだけでSuicaへチャージができます。

Suicaの残高を常に気にする必要もなく、いつでもスムーズに交通機関での移動が可能です。

毎日の電車やバス利用でJRE POINTも貯まり、貯まったポイントはSuicaにチャージもできます。

普段交通機関を多く利用するのであれば、「ビュー・スイカ」カードに申し込みましょう。

モバイルSuicaやえきねっとの利用で最大5%ポイント還元

「ビュー・スイカ」カードは、モバイルSuicaやえきねっとの利用で最大5%のポイント還元が受けられます。

モバイルSuicaとえきねっとでは、それぞれ利用により2%のポイント還元がプラス。

特定のきっぷの購入で1.5%~3%のポイント還元がさらに加わり、合計で最大5%還元が実現します。

| 購入手段(ポイント還元率) | きっぷの種類(ポイント還元率) | ポイント還元率合計 |

|---|---|---|

| えきねっと(+2%) | JRのきっぷを予約(+3%) | +5% |

| モバイルSuica(+2%) | グリーン券購入(+3%) | +5% |

| おトクなきっぷ購入(+3%) | ||

| 定期券購入(+3%) | ||

| オートチャージ・チャージ(+1.5%) | +3.5% |

通勤・通学で定期券を購入する人や、出張や帰省で遠方に行く機会が多い人は特にポイントが貯まりやすいです。

おトクなきっぷとは、「のんびりホリデーSuicaパス」や「都区内パス」など1日フリー乗車券のこと。

休日のお出かけでも、高いポイント還元率で効率よくポイントが貯められます。

JRを利用する機会が多い人は、「ビュー・スイカ」カードときっぷ購入・予約サービスを利用して上手にポイントを貯めましょう。

ACマスターカードは最短当日発行できるからすぐにカードを使いたい人向け

| 公式サイト | https://www.acom.co.jp/lineup/credit/ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | Mastercard |

| 発行日数 | 最短即日 |

| ポイント還元率 | 0.25% |

| 電子マネー | ー |

| スマホ決済 | Apple Pay Google Pay |

- 最短即日でカード発行できるクレジットカード

- 毎月の利用額から自動キャッシュバック

- 海外キャッシングの利用も可能

今すぐクレジットカードを使いたい人は、最短即日でカード発行できるのACマスターカードがおすすめ。

自動券売機「むじんくん」を使えば、その場でカード発行されます。

ACマスターカードはアプリ上でバーチャルカードを発行可能です。

ネットショッピングだけで利用するなら、クレジットカードを管理する必要がありません。

ポイントを貯めるのには向いていないカードですが、毎月のクレジット利用額から0.25%が自動でキャッシュバックされます。

大手消費者金融アコムが運営しており、カードローンやキャッシングを検討している人におすすめ。

SMBCモビットのローン機能が搭載のTカード プラス

| 公式サイト | https://www.smbc-card.com/nyukai/affiliate/mobit/index.jsp |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Mastercard |

| 発行日数 | 最短5営業日 |

| ポイント還元率 | 0.5% |

| 電子マネー | iD |

| スマホ決済 | Apple Pay Google Pay |

- カードローンとクレジットカードが一緒になった便利なカード

- 利用でTポイントが貯まるクレジットカード

- 年会費が永年無料で負担がない

Tカード プラス(SMBCモビット next)は、SMBCモビットのカードローンとクレジットカード、Tカードが一緒になったカードです。

普段の買い物ではクレジットカードとして利用し、お金を借りたいときにはカードローンとして利用できます。

Tカードの機能もあるので、提携店舗でのカード掲示でポイントが貯まります。

カードローンを利用時は、月々の返済でもTポイントが貯まります。

貯めたTポイントはカードローンの返済にも利用可能です。

カードローン、クレジットカード、Tカードの3つの機能がついて年会費が無料なのもメリットです。

※カードローン審査通過後にクレジットカードの審査があります。

※Tカードプラス(SMBCモビット next)は2024年9月29日(日)を以てサービス終了します

JMBローソンPontaカードVisaはローソンでPontaポイントが多く貯まる

| 公式サイト | https://www.saisoncard.co.jp/creditcard/extended/gm-ponta03/ |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa |

| 発行日数 | 最短3営業日 |

| ポイント還元率 | 0.5%〜2.0% |

| 電子マネー | QUICPay iD |

| スマホ決済 | Apple Pay Google Pay |

- ローソン、ナチュラルローソン、ローソンストア100での利用でPontaポイント還元率2%

- 貯まったPontaポイントはJALのマイルと交換できる

- 利用明細やポイントの確認、交換もインターネットやスマホで確認可能

JMBローソンPontaカードVisaは、Pontaポイントの還元率が2%になるクレジットカード。

対象のポイントの還元率が2%になる店は下記です。

- ローソン

- ナチュラルローソン

- ローソンストア100

Apple Payを利用すると、支払時のカード提示と利用料金に応じて、Pontaポイントがもらえます。

ローソン・ナチュラルローソンで利用

支払い時のカード提示

| 0:00~15:59 | 200円ごとに1ポイント |

|---|---|

| 16:00~23:59 | 200円ごとに2ポイント |

前月11日~当月10日利用額1,000円ごと

| 当月中旬 | 5ポイント |

|---|---|

| 当月末 | 5ポイント |

ローソン100で利用

前月11日~当月10日利用額1,000円ごと

| 当月中旬 | 5ポイント |

|---|---|

| 当月末 | 5ポイント |

貯まったPontaポイントは下記の内容で利用できます。

- Pontaポイント2ポイントをJALマイル1マイルに変換

- ローソンやPonta提携店舗で1ポイント1円として利用

- Loppiでお試し引換券の発行

- Loppiで懸賞への応募

利用明細の確認、ポイント交換も24時間インターネットやスマホから可能です。

ローソンを普段から利用する人は、ローソンでの優待を受けられてPontaポイントが貯まる、JMBローソンPontaカードVisaを選びましょう。

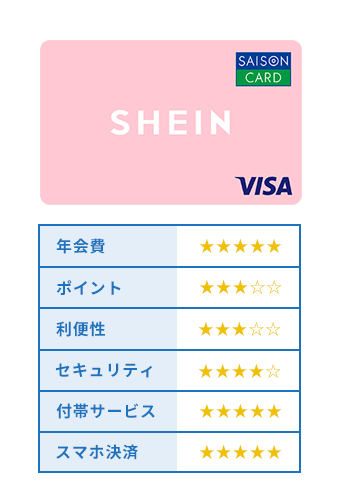

SAISON CARD DIGITAL×SHEINはカードデザインを6種類から選んで着せ替えできる

| 公式サイト | https://www.saisoncard.co.jp/static/lp/shein/ |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa |

| 発行日数 | 最短5分 |

| ポイント還元率 | 0.5% |

| 電子マネー | QUICPay iD |

| スマホ決済 | Apple Pay Google Pay |

- クレジットカードのデザインを6種類から着せ替え可能

- 通販サイト「SHEIN」で使えるギフトカードがもらえる

- ・最短5分でカード情報が届く

SAISON CARD DIGITAL×SHEIN(セゾンカードデジタル シーイン)は、カードデザインを気分に合わせて着せ替えできるのが人気のクレジットカード。

変更できるのは、セゾンPortalアプリで表示されるデザイン。

利用明細やポイント確認で目にする機会が多いので、好きなデザインにできるのはうれしい特徴です。

SAISON CARD DIGITAL×SHEIN(セゾンカードデジタル シーイン)は新規入会で、通販サイト「SHEIN」で使えるギフトカードがもらえます。

クレジットカードを利用して買い物すると、以下の優待も受けられます。

- 入金額0~5,999円で15%OFF

- 購入金額6,000円以上で20%OFF

普段から「SHEIN」を利用している、今後利用を考えている人におすすめできるお得なカードです。

カード申し込み後、最短5分でアプリ内にカード情報が届くので、すぐに利用できます。

気分によってカードデザインを変えたいのであれば、6種類着せ替えできるSAISON CARD DIGITAL×SHEIN(セゾンカードデジタル シーイン)に申し込みましょう。

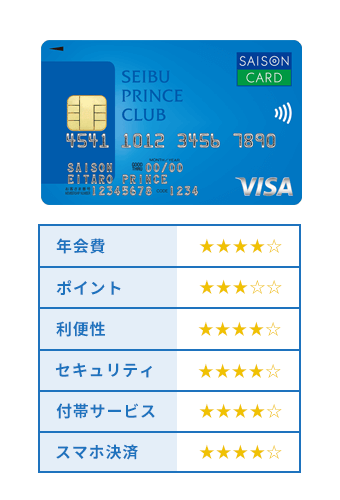

SEIBU PRINCE CLUBカードの提示や利用で西武グループの優待を受けられる

| 公式サイト | https://www.saisoncard.co.jp/creditcard/lineup/067/ |

|---|---|

| 年会費 | Visa・Mastercard・JCB:永年無料 American Express:3,300円(税込) |

| 国際ブランド | Visa Mastercard JCB American Express |

| 発行日数 | 最短3営業日ほど |

| ポイント還元率 | 0.5% |

| 電子マネー | ー |

| スマホ決済 | Apple Pay Google Pay |

- カード提示や利用で西武グループ施設での優待が受けられる

- 西武プリンスクラブ加盟店なら、1度の買い物で2種類のポイントが貯まる

- PASMOオートチャージや西武鉄道発行の定期券購入も可能

SEIBU PRINCE CLUBカードは、西武グループ施設で優待を受けられるのが魅力です。

グループ施設と主な優待

| 施設名 | 優待内容 |

|---|---|

| 西武鉄道 | ・SEIBU Smile POINTと永久不滅がダブルで貯まる ・チケットレスサービス「Smooz」利用時、購入額に応じてポイント進呈 ・西武鉄道主催の一部イベントに参加すると、来場ポイントプレゼント |

| 西武バス | 西武バス発行のIC定期券、学トクIC定期券、高速バス乗車券、西武グリーンツアー会員権購入で、SEIBU Smile POINTと永久不滅ポイントがダブルで貯まる |

| プリンスホテルズ&リゾーツ | ・毎月25日はポイント2倍 ・宿泊ベストレート保証 ・ゴルフベストレート保証 |

| 日本国内のプリンスホテル | ・宿泊ベストレート保証 ・季節限定プランの先行予約 ・スマートチェックインサービス |

| 海外のプリンスホテル | ・チェックアウトタイム延長サービス ・カード払いで、指定のレストラン・バーの利用料金が10%割引 |

| ゴルフ場 | ・ベストレート保証 ・海外ゴルフ場 オリジナル商品10%割引 |

| スキー場・スイミングスプール | ・スキーリフト券優待料金サービス ・プール利用料金特別料金サービス |

| ショッピング | ・軽井沢・プリンスショッピングプラザで永久不滅ポイント2倍 ・特定日には、各指定店舗での買い物でSEIBU Smile POINT2~3倍 ・ペペでの傘の貸出サービス |

| 旅行・レジャー | ・アクセル アクアパーク品川入場料金200円引き ・T・ジョイPRINCE品川、T・ジョイSEIBU大泉で鑑賞料金200円引き ・埼玉西武ライオンズ公式戦の開催日、ベルーナドームの来場で1人10ポイントプレゼント |

西武プリンスクラブ加盟店では、1度の買い物で2種類のポイントを貯められるのも魅力の1つです。

- SEIBU Smile POINTが110円(税込)ごとに1ポイント

- 永久不滅ポイントが1,000円で1ポイント

SEIBU PRINCE CLUBカードは、PASMOオートチャージや西武鉄道発行の定期券購入も可能。

普段利用する交通関係の出費でもポイントがダブルで貯まります。

- PASMOオートチャージ

- 西武鉄道の定期券購入

- 西武バスの定期券購入

西武グループの利用機会がある人は、優待を受けられるSEIBU PRINCE CLUBカードの発行を検討して下さい。

ウエルシアカードはウエルシアの支払い利用でポイントがダブルでもらえる

| 公式サイト | https://www.aeon.co.jp/card/lineup/welcia/ |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa Mastercard JCB |

| 発行日数 | 最短即日※ |

| ポイント還元率 | 0.5% |

| 電子マネー | iD WAON |

| スマホ決済 | Apple Pay |

※発行方法が即日の場合に限ります。通常発行の場合は通常約2週間で発行されます。

- ウエルシアなどの対象店舗で支払いに使うとWAON POINTがダブルでもらえる

- さらに毎週月曜は誰でも還元率が約3%にアップする

- 即日発行ですぐにオンラインでの利用やスマホ決済が使える

ウエルシアカードはウエルシアグループの対象店舗での支払いに使うと、WAON POINTがダブルでもらえるクレジットカードです。

ウエルシアカードの提示だけで1%の還元率、さらに対象店舗での支払いで還元率が約2%にアップします。

さらに、毎週月曜日に提示と支払いをすれば、還元率が約3%にアップします。

シニアの方であれば、毎月15・16日はカードの提示と支払いで、還元率が約4%にアップします。※

※特典の適用にはシニアパスポートのお手続きを店頭で行う必要があります。

ウエルシアで毎月20日に開催のお客様感謝デーがお得

ウエルシアでは『お客様感謝デー』が毎月20日に開催されており、20WAON POINT以上の利用で、WAON POINTの1.5倍分のお買い物ができます。

最短即日で発行されるので、今日からウエルシアでセールが始まる!といった日からでも利用できます。

遅くまで残業したり子育てに疲れてご飯を作るのが面倒な日にも、お弁当やお惣菜の購入にウエルシアカードを使ってお得にお買い物できます。

イオン系のスーパーやウエルシアで食品や日用品を買う機会の多い、1人暮らしや主婦の方におすすめのカード。

子供が急に熱を出して病院に行き、ウエルシア併設の調剤薬局で薬を受け取る際、支払いにウエルシアカードを使うこともできます。

ウエルシアによく行く方や、お客様感謝デーにお得にお買い物をしたい方はウエルシアカードでWAON POINTを貯めてお得な生活を手に入れましょう。

楽天プレミアムカードはトラベルサービスなどの旅行サポートが充実

| 公式サイト | https://www.rakuten-card.co.jp/card/rakuten-premium-card/ |

|---|---|

| 年会費 | 11,000円(税込) |

| 国際ブランド | Visa Mastercard JCB American Express |

| 発行日数 | 1週間ほど |

| ポイント還元率 | 1.0%~ |

| 電子マネー | QUICPay 楽天Edy |

| スマホ決済 | Apple Pay Google Pay |

- 国内・海外空港ラウンジサービスの利用

- トラベルデスクで旅のサポートも利用可能

- 貯まった楽天ポイントは楽天EdyやANAマイルに交換可能

楽天プレミアムカードは以下の旅行サービスが充実しており、快適に旅を楽しめるクレジットカードです。

- 国内・海外空港ラウンジサービス

- トラベルデスクサービス

国内・海外空港ラウンジサービスは、飛行機の搭乗時間まで自由に利用できます。

ゆったりとした旅行をしたい人にはうれしいサービスです。

楽天プレミアムカードはトラベルデスクサービスが以下の旅行サポートをしてくれます。

- パスポートの紛失や盗難

- カードの紛失や盗難

- 病気

- 観光情報の紹介

- レストランの予約

- オプションツアーの予約

ニューヨークやホノルルなど、世界44拠点の現地デスクがサポートします。

ガイドブックだけでは分からない観光地も楽しめるので、海外旅行をしたい人もメリットが多いカードです。

カード利用で貯まった楽天ポイントは、楽天EdyやANAマイルにも交換できます。

楽天ポイントを貯めながら、充実したサービスを受けたい人は楽天プレミアムカードに申し込みましょう。

ライフカードゴールドは海外旅行に必須の旅行損害保険が自動付帯

| 公式サイト | https://www.lifecard.co.jp/card/credit/gold/ |

|---|---|

| 年会費 | 11,000円(税込) |

| 国際ブランド | Mastercard |

| 発行日数 | 最短2営業日ほど |

| ポイント還元率 | 0.1%~ |

| 電子マネー | iD 楽天Edy |

| スマホ決済 | Apple Pay Google Pay |

- GOLD会員専用サービスが利用可能

- 各種保険が自動付帯のクレジットカード

- 利用額に応じてポイントが貯まりやすい

ライフカードゴールドは海外・国内の旅行に必要な旅行傷害保険、ショッピングカード保険が自動でついてくるクレジットカードです。

2023年10月より券面デザインが変更となり、ナンバーレスのシンプルなイメージになりました。

旅行保険以外にもライフカードゴールドなら、COLD会員専用の充実したサービスも受けられます。

- 空港ラウンジサービス

- ロードサービス

- ライフガード提携弁護士の無料相談サービス

- 優遇金利でのキャッシングサービス

- COLD会員専用のダイヤルデスク

海外旅行、国内旅行での病気や怪我や、ショッピング保険が自動でついてくるのもライフカードゴールドの特徴。

海外旅行傷害保険

| 補償項目 | 本人会員 | 家族 |

|---|---|---|

| 傷害 死亡・後遺傷害 | 最高1億円 | 最高1,000万円 |

| 傷害 治療費用 | 300万円(1事故の限度額) | 150万円(1事故の限度額) |

| 疾病 治療費用 | 300万円(1疾病の限度額) | 150万円(1疾病の限度額) |

| 個人賠償責任 | 1億円(1事故の限度額) (免責金額なし) |

5,000万円円(1事故の限度額) (免責金額なし) |

| 携行品損害 | 40万円(1旅行中・1年間限度額) (免責金額3,000円) |

20万円(1旅行中・1年間限度額) (免責金額3,000円) |

| 救援者費用等 | 300万円(1旅行中・1年間限度額) | 100万円(1旅行中・1年間限度額) |

国内旅行傷害保険

| 補償内容 | 本人会員 | 家族 |

|---|---|---|

| 死亡・後遺障害 | 最高1億円 | 最高1,000万円 |

| 入院保険金日額(フランチャイズ7日間) | 10,000円 | 5,000円 |

| 手術保険金 | 入院中に受けた手術 入院保険金日額×10倍 上記以外に受けた手術 入院保険金日額×5倍 |

|

| 通院保険金日額(フランチャイズ7日間) | 4,000円 | 2,000円 |

ショッピングガード保険

| 補償内容 | 本人会員・家族会員 |

|---|---|

| 年間補償限度額 | 200万円 |

シートベルト傷害保険

| 補償内容 | 本人会員 |

|---|---|

| 死亡 | 200万円200万円(シートベルト着用中の事故日からその日を含めて180日以内) |

| 重度後遺傷害 | 200万円(シートベルト着用中の事故日からその日を含めて180日以内に下記の重度後遺障害を被ったとき) 1両眼が失明したもの 2咀(そ)しゃくまたは言語の機能を全く廃したもの 3その他身体の著しい障害により、終身常に介護を要するもの |

参照元:クレジットカード付帯保険 | クレジットカードはライフカード

GOLD会員は、何度海外に出掛けても保険が適用されます。

留学や出張で海外に行く機会が多い人におすすめなクレジットカードです。

ポイントは利用額に応じて貯まりやすくなるステージ制

ステージが上がるごとにポイントアップし、最大2倍のポイントを貯められるのも、ライフカードゴールドならではです。

誕生日月の利用はポイントが3倍、入会後1年間はポイント1.5倍を受けられるサービスもあります。

お得にポイントを貯めたいなら、ライフカードゴールドを選びましょう。

majica donpen cardはアピタ・ピアゴやドン・キホーテでよく買い物する人向け

| 公式サイト | https://www.ucscard.co.jp/lineup/donpen/ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | Mastercard JCB |

| 発行日数 | 2〜3週間ほど |

| ポイント還元率 | 0.5%~1.5% |

| 電子マネー | majica |

| スマホ決済 | Apple Pay |

- majicaポイントが貯まるクレジットカード

- 毎月9のつく日はアピタの品が5%OFF

- 宇佐美でガソリンや軽油が2円引き

majica donpen cardは、ドン・キホーテとmajicaが合同で発行しているクレジットカードです。

ドン・キホーテやアピタ、ピアゴのお買い物で使うとmajicaポイントが貯まります。

もちろん近くの飲食店での食事や、公共料金の支払いでもmajicaポイントを貯められます。

貯まったポイントは全国のドン・キホーテやアピタ、ピアゴで利用可能です。

毎月9のつく日にアピタで買い物すると、5%オフになります。

近くにアピタがある、普段の買い物はアピタでする人にはお得なカード。

UCSが発行する以下のカード限定特典もあります。

- 毎月9のつく日はアピタでの衣料品・食料品・暮らしの品が5%OFF

- 宇佐美でガソリン・軽油・灯油が2円/l引き

- 宇佐美でタイヤ・オイルなどの車関係商品がいつでも5%OFF

- 大手旅行会社パックツアー最大8%OFF

- HISのパックツアーの基本旅行代金最大3%OFF

車を利用する機会が多く、アピタやドン・キホーテでの買い物が多い人におすすめのクレジットカードです。

クレジットカードのおすすめを目的と特徴を比較してチェックしよう

クレジットカードを作る時には、利用するシーンと利用目的をイメージしながら比較すると、自分にあったカードを選びやすくなります。

カード会社ごとに様々な目的に合わせたカードが発行されており、「ポイントが貯まりやすい」「電子マネー・スマホ決済と相性が良い」「カードのランク・ステータス性が高い」などの特徴があります。

初めてクレジットカードを作る人や目的に合ったカードを作りたい時は、以下の特徴10項目をチェックしましょう。

- 年会費が無料かどうか

- ポイント還元率が高いか

- 付帯保険が充実しているか